भारत में आयकर के बारे में सामान्य प्रश्न

प्रत्यक्ष और अप्रत्यक्ष कर क्या हैं?

- प्रत्यक्ष कर

- प्रत्यक्ष कराधान के लाभ

- अप्रत्यक्ष कर

आयकर लगाने की अधिकार किसके पास है – केंद्र या राज्य सरकार? किस कानून के तहत?

आयकर का भुगतान करने के लिए कौन उत्तरदायी है?

आयकर स्लैब क्या हैं?

- 60 वर्ष और एचयूएफ (HUF) से नीचे के व्यक्तियों के लिए

- 60 वर्ष से अधिक आयु के वरिष्ठ नागरिकों के लिए

- 80 वर्ष से अधिक उम्र के सुपर-वरिष्ठ नागरिकों के लिए

- घरेलू कंपनियों और फर्मों के लिए

आयकर रिटर्न (ITR) क्या है? ITR कैसे दर्ज किया जाता है?

- किसको अनिवार्य रूप से आयकर रिटर्न दाखिल करना है?

- नियमित आयकर रिटर्न दाखिल करने के क्या लाभ हैं?

आयकर रिटर्न की ई-फाइलिंग कैसे काम करती है?

- चरण 1

इनकम टैक्स ई-फाइलिंग पोर्टल पर लॉग इन करें - चरण 2

- चरण 3

- चरण 4

- चरण 5

आयकर रिटर्न दाखिल करने के लिए आवश्यक दस्तावेज

इनकम टैक्स रिटर्न दाखिल करने की समय सीमा छूटने के क्या परिणाम हैं?

- जुरमाना

- यदि वित्तीय वर्ष के दौरान आईटीआर बिल्कुल भी दर्ज नहीं किया गया हो

कर योग्य आय के विभिन्न प्रकार क्या हैं और कुल कर योग्य आय की गणना कैसे होती है?

- विभिन्न प्रकार की कर योग्य आय

- नेट टैक्सेबल इनकम की गणना कैसे की जाती है

वेतन से आय

हाउस प्रॉपर्टी से आय

पूँजीगत लाभ से आय

व्यवसाय या पेशे से आय

अन्य स्रोतों से आय

अध्याय VI-A के तहत कटौती

कटौती (Deductions), राहत (Exemptions) और छूट (Rebates) क्या हैं?

- कटौती (Deductions)

- राहत (Exemptions)

- छूट (Rebates)

- कटौती और छूट के बीच अंतर

साधन (टीडीएस) पर कर कटौती क्या है और यह कैसे काम करता है?

आयकर एक प्रत्यक्ष कर है जो सरकार द्वारा लगाया जाता है। किसी व्यक्ति, निगम या संघ द्वारा किसी भी स्रोत (छूट नहीं) से प्राप्त आय पर । इस लेख में, हम आपको कर-भुगतानकर्ता या भविष्य के कर-भुगतानकर्ता के रूप में एक अवधारणा की पूरी समझ के साथ आयकर के बारे में सबसे महत्वपूर्ण प्रश्नों का उत्तर देते हैं।

प्रत्यक्ष और अप्रत्यक्ष कर क्या हैं?

प्रत्यक्ष कर

एक प्रत्यक्ष कर वह है जो सरकार द्वारा सीधे करदाता पर लागू किया जाता है। और बोझ किसी और को हस्तांतरित नहीं किया जा सकता है। प्रत्यक्ष करों के उदाहरण एक वित्तीय वर्ष के दौरान व्यक्ति की आय पर लगाए गए आयकर हैं, संपत्ति या संपत्ति के मूल्य पर लगाया गया संपत्ति कर जो किसी को तब प्राप्त होता है जब पूर्ववर्ती मालिक का निधन हो जाता है, और धन कर जो मूल्य पर लगाया जाता है किसी के पास मौजूद संपत्ति का। यह ध्यान रखना महत्वपूर्ण है कि भारत में अब संपत्ति और धन कर दोनों को समाप्त कर दिया गया है।

प्रत्यक्ष कराधान के लाभ

- मुद्रास्फीति नियंत्रण – सरकार आयकर की दर बढ़ जाती है जब मुद्रास्फीति खर्च करने की शक्ति को कम करने के लिए नियंत्रण से बाहर हो जाती है और इस प्रकार धन का मूल्य बढ़ाती है।

- समाज में आर्थिक संतुलन- सरकार। आय समानता को नियंत्रित करने के लिए कर कोष्ठक और छूट को समायोजित करके विभिन्न सामाजिक स्तरों के बीच आर्थिक संतुलन को समायोजित कर सकते हैं।

अप्रत्यक्ष कर

जबकि अप्रत्यक्ष कर सरकार द्वारा लगाए जाते हैं। अर्थव्यवस्था में निर्मित, बेची और लेन-देन की गई वस्तुओं और सेवाओं के मूल्य पर। माल के अंतिम मूल्य में निर्माता और खुदरा विक्रेता द्वारा भुगतान किए गए ऐसे करों को बढ़ाकर कर का बोझ अंतिम उपभोक्ता पर स्थानांतरित कर दिया जाता है। अप्रत्यक्ष कर के उदाहरण हैं पूर्ववर्ती उत्पाद शुल्क, सेवा कर, बिक्री कर और मूल्य वर्धित कर (वैट), जिन्हें अब वस्तु एवं सेवा कर (जीएसटी) ने बदल दिया है।

आयकर लगाने की शक्ति किसके पास है - केंद्र या राज्य सरकार? किस कानून के तहत?

अनुसूची VII, संघ सूची, प्रविष्टि 82 के तहत भारत के संविधान ने केंद्रीय सरकार को शुभकामना दी है। ‘कृषि आय’ को छोड़कर देश में उत्पन्न किसी भी आय पर आयकर लगाने की शक्ति के साथ। आयकर के कानून में आयकर अधिनियम 1961 (संशोधित), आयकर नियम 1962 (संशोधित), केंद्रीय प्रत्यक्ष कर बोर्ड (सीबीडीटी) के आयकर विभाग द्वारा जारी किए गए परिपत्रों और अधिसूचनाओं के होते हैं। केंद्रीय सरकार द्वारा जारी वार्षिक वित्त अधिनियम और उच्च न्यायालय, सर्वोच्च न्यायालय और आयकर न्यायाधिकरण और आयकर अपीलीय न्यायाधिकरण द्वारा न्यायिक घोषणाएँ।

आयकर विभाग के प्रशासन की जिम्मेदारी केंद्रीय प्रत्यक्ष कर बोर्ड (CBDT) के आयकर विभाग द्वारा दी जाती है, जो भारत में वित्त मंत्रालय के अधीन राजस्व विभाग के अधीन कार्य करता है।

आयकर का भुगतान करने के लिए कौन उत्तरदायी है?

कोई भी संस्था जो न्यूनतम कर योग्य स्लैब से अधिक आय अर्जित कर रही है, आयकर के तहत कर लगाने के लिए उत्तरदायी है। ऐसी संस्थाओं की सूची है –

- व्यक्तियों (चाहे स्व-नियोजित, पेशेवर, वेतनभोगी व्यक्ति या अन्य),

- हिंदू अविभाजित परिवार (HUF) एक व्यवसाय इकाई के रूप में कार्य कर रहे हैं,

- कोई भी कानूनी रूप से मान्यता प्राप्त कृत्रिम व्यक्ति,

- एसोसिएशन ऑफ पर्सन्स (AOP),

- स्थानीय अधिकारी,

- व्यक्तियों का निकाय (बीओआई),

- कंपनियों और कॉर्पोरेट कंपनियों / संस्थाओं।

आयकर स्लैब क्या हैं?

आपकी पूरी आय पर एक ही दर से कर नहीं लगता है। आपकी कुल वार्षिक आकलन योग्य आय को स्लैब नामक विभिन्न भागों में विभाजित किया जाता है, जो आय की मात्रा में उत्तरोत्तर अधिक होती है, और आय के उच्च स्लैब में उच्च दरों पर कर लगाया जाता है। केंद्रीय सरकार। अर्थव्यवस्था और मुद्रास्फीति की दर को नियंत्रित करने के लिए वार्षिक केंद्रीय बजट में उन दरों को बदलने की शक्ति है जिन पर आय के विभिन्न स्लैब में कर लगाया जाता है।

वित्त वर्ष 2019 -20 के लिए मौजूदा आयकर स्लैब इस प्रकार हैं:

60 वर्ष और एचयूएफ से नीचे के व्यक्तियों के लिए

| Income Tax Slab | Tax Rate |

|---|---|

| Up to ₹2,50,000 | Nil |

| ₹2,50,001 to ₹5,00,000 | 5% of total income exceeding ₹2,50,000 |

| ₹5,00,001 to ₹10,00,000 | 20% of total income exceeding ₹5,00,000 |

| Above ₹10,00,001 | 30% of total income exceeding ₹10,00,000 |

इसके अतिरिक्त, 50 लाख से 1 करोड़ रुपये से अधिक की आय पर 10% अधिभार लागू है। और 1 करोर रुपये से अधिक आय पर 15% अधिभार लागू है। 4% शिक्षा उपकर भी प्रभार्य है।

60 वर्ष से अधिक आयु के वरिष्ठ नागरिकों के लिए

| Income Tax Slab | Tax Rate |

|---|---|

| Up to ₹3,00,000 | Nil |

| ₹3,00,001 to ₹5,00,000 | 5% of total income exceeding ₹3,00,000 |

| ₹5,00,001 to ₹10,00,000 | 20% of total income exceeding ₹5,00,000 |

| Above ₹10,00,001 | 30% of total income exceeding ₹10,00,000 |

इसके अतिरिक्त 50 लाख से 1 करोड़ रुपये से अधिक की आय पर 10% अधिभार लागू है। और 1 करोर रुपये से अधिक आय पर 15% अधिभार लागू है। 4% शिक्षा उपकर भी प्रभार्य है।

80 वर्ष से अधिक उम्र के सुपर-वरिष्ठ नागरिकों के लिए

| Income Tax Slab | Tax Rate |

|---|---|

| Up to ₹5,00,000 | Nil |

| ₹5,00,001 to ₹10,00,000 | 20% of total income exceeding ₹5,00,000 |

| Above ₹10,00,001 | 30% of total income exceeding ₹10,00,000 |

घरेलू कंपनियों और फर्मों के लिए

| Gross Turnover | Tax Rate |

|---|---|

| Up to ₹250 Crores | 25% |

| Exceeding ₹250 Crores | 30% of total turnover exceeding ₹250 Crores |

इसके अतिरिक्त, 4% उपकर कॉर्पोरेट कर और 3% शिक्षा उपकर के रूप में लागू है। और 7% अधिभार कर योग्य आय के लिए लागू होता है जो 1 करोड़ रुपये से अधिक है, लेकिन 10 करोड़ रुपये से कम है, और 10 करोड़ रुपये से अधिक आय के लिए 12% कर योग्य अधिभार है।

आयकर रिटर्न (ITR) क्या है? ITR कैसे दर्ज किया जाता है?

सरल रूप से कहा गया है, आयकर रिटर्न (आईटीआर) ऐसे फॉर्म हैं जो पूर्व-निर्धारित कार्यपत्रक प्रारूप में आते हैं, जो आयकर कार्यालय के साथ हर साल कर योग्य आय अर्जित करने वाले किसी व्यक्ति द्वारा भरे गए हैं। ITR एक वित्तीय वर्ष में व्यक्ति द्वारा आय की राशि की गणना करता है। उन्हें निश्चित समय सीमा के भीतर आयकर कार्यालय (आईटीओ) के साथ दायर किया जाना चाहिए, जैसा कि आईटीओ द्वारा सार्वजनिक रूप से घोषित किया गया है।

किसको अनिवार्य रूप से आयकर रिटर्न दाखिल करना है?

निम्नलिखित श्रेणी के व्यक्तियों के लिए आईटीआर दाखिल करना अनिवार्य है –

- 60 वर्ष से कम आयु के प्रत्येक व्यक्ति को एक वित्तीय वर्ष में 2,50,000 से अधिक की आय अनिवार्य रूप से आयकर रिटर्न दाखिल करना होगा। वरिष्ठ नागरिकों के लिए, न्यूनतम सीमा रुपये है। 3,00,000 और 80 वर्ष से अधिक आयु के वरिष्ठ नागरिकों के लिए यह सीमा 5,00,00 रु.।

- एक कॉर्पोरेट इकाई को नुकसान या कर योग्य लाभ के बावजूद आईटीआर जमा करना होगा।

- जो लोग नियोक्ता द्वारा काटे गए टीडीएस के लिए कर रिफंड का दावा कर रहे हैं, भले ही उनकी शुद्ध सुलभ आय कर योग्य सीमा से कम हो।

- भारत में निवासियों द्वारा अर्जित किसी भी आय के लिए, देश के बाहर स्थित किसी भी संपत्ति से, चाहे जो भी पैसा कमाया गया हो।

- यदि आय किसी धार्मिक या धर्मार्थ ट्रस्ट, राजनीतिक दल, अनुसंधान संगठन, शैक्षणिक संस्थान, चिकित्सा संगठन या समाचार एजेंसी के पास मौजूद किसी भी संपत्ति से प्राप्त होती है, राशि की परवाह किए बिना।

- एनआरआई द्वारा भारत में अर्जित किसी भी आय के लिए, चाहे राशि कितनी भी हो।

नियमित आयकर रिटर्न दाखिल करने के क्या लाभ हैं?

यहां तक कि अगर आप कर योग्य आय सीमा से कम कमाते हैं, तो यह अनुशंसा की जाती है कि आप नियमित आईटीआर दाखिल करें, निम्नांकित लाभों का लाभ उठाने के लिए कर देयता को शून्य घोषित करें –

- यह ऋणों के आसान प्रसंस्करण – गृह ऋण, कार ऋण, व्यक्तिगत ऋण आदि की सुविधा प्रदान करता है। यह इस बात का प्रमाण है कि आपके पास आय का एक नियमित स्रोत है।

- विदेश यात्रा के लिए VISA के प्रसंस्करण के लिए ITR फाइलिंग अनिवार्य है।

- नियमित ITR अचल संपत्ति के पंजीकरण की प्रक्रिया को तेज करता है।

- आईटीआर फाइलिंग के बिना क्रेडिट कार्ड का मुद्दा संभव नहीं है।

- आईटीआर फाइलिंग व्यक्ति के आयकर कार्यालय के रिकॉर्ड को स्थापित करता है।

आयकर रिटर्न की ई-फाइलिंग कैसे काम करती है?

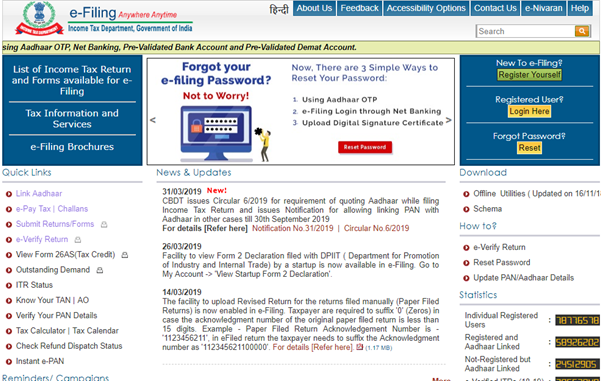

अपने आयकर रिटर्न को बनाना और दाखिल करना जटिल और बोझिल हो सकता है। अपना आईटीआर फाइल करने में सहायता के लिए ऑनलाइन पोर्टल्स की मदद लेने के लिए, यहां क्लिक करें। यहां सरकारी सरकार में आयकर रिटर्न की ई-फाइलिंग के लिए कदम से कदम गाइड है। आयकर कार्यालय का पोर्टल।

चरण 1

इनकम टैक्स ई-फाइलिंग पोर्टल पर लॉग इन करें

आपको ई-फाइलिंग पोर्टल http://www.incometaxindiaefiling.gov.in/ पर जाना होगा।

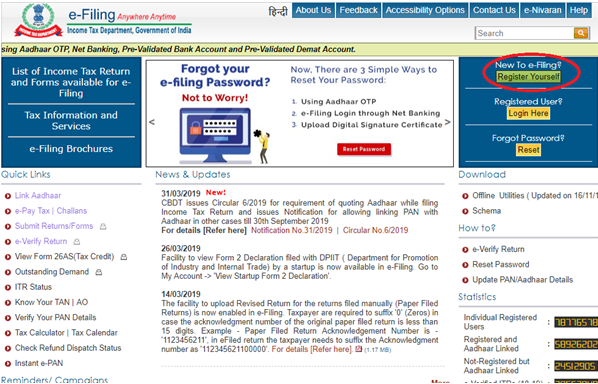

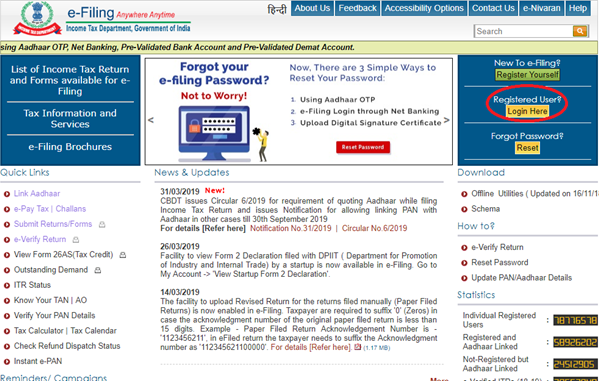

चरण 2

एक नए उपयोगकर्ता के रूप में खुद को पंजीकृत करें

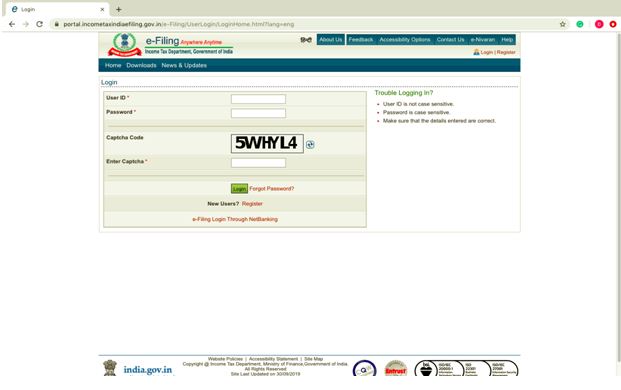

या “पंजीकृत उपयोगकर्ता” पर क्लिक करके लॉग इन करें यदि आपके पास पहले से ही एक खाता है।

अपनी यूजर आईडी और पासवर्ड प्रदान करें। कैप्चा में टाइप करें और “लॉगिन” पर क्लिक करें।

चरण 3

अब आप ऑनलाइन ITR रिटर्न फॉर्म के लिए निर्देशित हो जाएंगे । हालांकि, शुरुआत में दिए गए “सामान्य निर्देश” को पढ़ना सुनिश्चित करें कि आप एक त्रुटि से बच सकते हैं। एक बार जब आप निर्देशों को पढ़ना पूरा कर लेते हैं, तो अब आप “आय विवरण”, “कर विवरण”, “सामान्य जानकारी”, “करों का भुगतान और सत्यापन” और “80 जी”, आदि जैसे विनियोग योग्य रिक्त स्थान के तहत प्रदान की गई जानकारी को दर्ज करना शुरू कर सकते हैं। यदि आप अनिश्चित हैं कि इन शर्तों का क्या मतलब है, तो पेशेवर की मदद लें क्योंकि इससे आपकी अंतिम कर देयता प्रभावित होगी।

चरण 4

एक बार जब आपने आईटीआर के तहत दी गई सभी जानकारी को सही होने के लिए सत्यापित कर लिया है, तो “पूर्वावलोकन और सबमिट करें” पर क्लिक करें। यह पूर्वावलोकन आपके द्वारा सबमिट किए जाने से पहले जानकारी को सत्यापित करने का अंतिम मौका है। अंत में, जब आप संतुष्ट हों तो “सबमिट” बटन पर क्लिक करें।

चरण 5

सूचना का सत्यापन करने के लिए आप ADHAAR OTP का उपयोग करके या अपने पंजीकृत मोबाइल फोन पर भेजे गए इलेक्ट्रॉनिक सत्यापन कोड (EVC) का उपयोग करके अपना रिटर्न देख सकते हैं। बैंगलोर में केंद्रीय प्रसंस्करण केंद्र (सीपीसी) को फॉर्म आईटीआर V में भरे हुए अनुरोध को भेजकर ऑफलाइन सत्यापन भी उपलब्ध है।

आयकर रिटर्न दाखिल करने के लिए आवश्यक दस्तावेज

यहां विभिन्न श्रेणियों के मूल्यांकनकर्ताओं के लिए आयकर रिटर्न दाखिल करने के लिए आवश्यक दस्तावेज हैं –

- पैन कार्ड

- बैंक कथन

- बैंकों या डाकघरों से ब्याज प्रमाणपत्र

- कर-बचत निवेश का प्रमाण

- फॉर्म 16 (वेतनभोगी व्यक्तियों के लिए)

- वेतन पर्ची

- टीडीएस प्रमाणपत्र

- फॉर्म 16 A / 16 B / 16 C

- फॉर्म 26AS

इनकम टैक्स रिटर्न दाखिल करने की समय सीमा छूटने के क्या परिणाम हैं?

आप उपयुक्त दंड का भुगतान करके मूल समय सीमा को बीत जाने बाद एक विलम्बित आयकर रिटर्न दाखिल कर सकते हैं।

जुरमाना

वित्तीय वर्ष, 2019 -20 के लिए, विभिन्न दंड लागू हैं –

- 5 लाख रुपये से कम वार्षिक आय, चाहे जो भी हो 1000 रुपये देर से रिटर्न दाखिल किया जाता है।

- वार्षिक आय 5 लाख रुपये से अधिक तो 5000 रुपये, यदि रिटर्न 31 दिसंबर 2019 के बाद दाखिल किया जाता है, और 10,000 रुपये 1 जनवरी से 31 मार्च 2020 के बीच।

यदि वित्तीय वर्ष के दौरान आईटीआर बिल्कुल भी दर्ज नहीं किया गया हो।

मान लीजिए कि आपने लागू वित्तीय वर्ष के दौरान सभी रिटर्न एक साथ दाखिल नहीं किए हैं, तो आप बाद के वित्तीय वर्ष में लेट फीस के भुगतान के साथ भी रिटर्न दाखिल करने के पात्र नहीं होंगे। उदाहरण के लिए, यदि आपने 2018-19 के लिए आईटीआर दाखिल नहीं किया है, तो आप देर से भुगतान के बावजूद 2019-20 में इसे दर्ज नहीं कर सकते।

कर योग्य आय के विभिन्न प्रकार क्या हैं और कुल कर योग्य आय की गणना कैसे होती है?

विभिन्न प्रकार की कर योग्य आय

कर योग्य आय के विभिन्न स्रोत इस प्रकार हैं –

- वेतन से आय

- कैपिटल गेन्स से आय

- हाउस प्रॉपर्टी से आय

- व्यापार से आय

- अन्य आय जैसे लॉटरी और अन्य कानूनी जुआ, लाभांश आय, आदि।

कुल करयोग्य आय की गणना कैसे की जाती है

आयकर रिटर्न दाखिल करने के लिए, हमें पहले उल्लिखित पाँच स्रोतों से शुद्ध कर योग्य आय की गणना करनी चाहिए, और फिर टीडीएस / टीसीएस के माध्यम से पहले से भुगतान किए गए करों में कटौती करनी चाहिए। अपनी शुद्ध कर योग्य आय की गणना कैसे करें, इस पर एक विस्तृत मार्गदर्शिका दी गई है।

वेतन से आय

- अपने नियोक्ता द्वारा जारी किए गए अपने सभी वेतन पर्ची और फॉर्म 16 टीडीएस प्रमाण पत्र एकत्र करें।

- आपके द्वारा प्राप्य सभी प्राप्तियां जोड़ें जिनमें मूल वेतन, महंगाई भत्ता, यात्रा भत्ता, मकान किराया भत्ता, और कोई अन्य भत्ता और प्रतिपूर्ति शामिल है – एक व्यापक सूची का उल्लेख आपकी वेतन पर्ची और टीडीएस प्रमाणपत्र के फॉर्म 16 भाग B में किया गया है।

- यह आपका सकल वेतन है।

- अब अपने घर के किराए के भत्ते और यात्रा भत्ते के छूट वाले हिस्से को घटाकर रु। 19,200 रुपये P.A., 15,000 रुपये तक की मेडिकल प्रतिपूर्ति, 50,000 रुपये तक का स्टैंडर्ड डिडक्शन (वित्तीय वर्ष 2019 – 20 के लिए) और सभी प्रतिपूर्ति लागू।

- यह आपके वेतन से आपकी शुद्ध कर योग्य आय है।

हाउस प्रॉपर्टी से आय

हाउस प्रॉपर्टी से होने वाली आय में मुख्य रूप से संपत्तियों का किराया शामिल होता है। एक एकल संपत्ति के मामले में जो व्यक्ति घर में रहता है, यह आय शून्य होगी। यहां घर की संपत्ति से शुद्ध कर योग्य आय की गणना करने के लिए आवश्यक उपाय हैं –

- आपके द्वारा किराए पर ली गई संपत्ति का सकल वार्षिक मूल्य (जीएवी) की गणना करें। यह फेयर मार्केट वैल्यू (FMV) की गणना करके किया जाता है, जो बाजार में एक समान संपत्ति के लिए अपेक्षित किराए का बाजार दर है, खाते के आकार और स्थान को ध्यान में रखते हुए। नगरपालिका मूल्यांकन की गणना करें (जैसा कि नगर पालिका से प्राप्त किया गया है)। इन दोनों मूल्यों के उच्चतर पर विचार किया जाना चाहिए, जिसे अपेक्षित किराया कहा जाता है। प्राप्त किराए की तुलना वास्तविक किराए के साथ की जाती है, और जो भी अधिक होता है उसे सकल वार्षिक मूल्य (GAV) माना जाता है।

- फिर, एनएवी वार्षिक मूल्य (एनएवी) पर पहुंचने के लिए वित्तीय वर्ष के दौरान भुगतान किए गए नगरपालिका करों से जीएवी की कटौती करें। यदि संपत्ति खरीदने के लिए कोई ऋण लिया हो, तो एनएवी का 30% काट लें। अब अंतिम राशि घर की संपत्ति से आपकी शुद्ध कर योग्य आय है।

कैपिटल गेन्स से आय

पूंजीगत लाभ से होने वाली आय वह आय है जो किसी पूंजीगत संपत्ति जैसे मकान, फ्लैट या जमीन या शेयर की बिक्री से प्राप्त होती है। पूंजीगत लाभ से आय की गणना एक जटिल मामला है, और आपको एक विशेषज्ञ की मदद की आवश्यकता हो सकती है। हालाँकि, यह व्यापक विधि है –

- सुधार की अनुक्रमित लागत में कटौती करके दीर्घकालिक पूंजी लाभ (LTCG) की गणना करें, और बिक्री के विचार के पूर्ण मूल्य से अधिग्रहण की अनुक्रमित लागत (अनुक्रमित लागत मुद्रास्फीति के अनुसार मुद्रास्फीति के लिए समायोजन करके पाया जाता है)। फिर आयकर अधिनियम की धारा 54, 54EC, 54F, और 54B के तहत प्रदान की गई छूट में कटौती करें।

- बिक्री पर विचार के पूर्ण मूल्य से सुधार, और अधिग्रहण की लागत में कटौती करके अल्पकालिक पूंजी लाभ (एसटीसीजी) की गणना करें।

- दलाली की लागत, स्टांप पेपर, यात्रा लागत, उत्तराधिकार प्रक्रियाओं की लागत, और कानूनी लागत जैसे उत्तराधिकार प्रमाणीकरण, प्रोबेट, निष्पादक प्रमाण पत्र, आदि की लागत में कटौती – कुछ मामलों में अनुमति दी।

- प्राप्त बिक्री मूल्य से सभी कटौती के बाद अंतिम राशि पूंजीगत लाभ के तहत कर योग्य आय है।

व्यवसाय या पेशे से आय

यदि व्यवसाय सेट अप बहुत जटिल लेनदेन से जुड़ा हुआ है, तो पेशेवर की मदद लेना बेहतर है। एक साधारण सेट अप के लिए, गणना स्वयं निर्धारिती द्वारा की जा सकती है। हालांकि, सावधान रहें कि आयकर अधिनियम के कई प्रावधान जो भत्ते और प्रतिबंधों से संबंधित हैं, लागू होंगे और पुस्तक लाभ, अनुमानी आय, एएमटी जैसी अवधारणाएं भी चल रही हैं।

- आधार मूल्य के रूप में लेखा पुस्तकों में उल्लिखित शुद्ध लाभ को लें।

- धारा 37 और 14 के तहत आईटी अधिनियम के तहत अस्वीकृत सभी कटौती को जोड़ें जो पहले ही लाभ और हानि खाते में लाभ ले चुके हैं।

- आईटी अधिनियम की धारा 32, 35 और 36 के तहत अनुमत व्यय को घटाएं।

- यह मूल्य व्यापार या पेशे के तहत शुद्ध मूल्यांकन योग्य आय है।

अन्य स्रोतों से आय

- सहकारी समितियों और विदेशी कंपनियों के लाभांश पूरी तरह से कर योग्य हैं, क्योंकि आयकर अधिनियम की धारा 2 (22) (ई) के तहत लाभांश को समझा जाता है। आईटी अधिनियम की धारा 10 (34) के तहत लाभांश को पूरी तरह से आयकर से बाहर रखा गया है, इनमें म्यूचुअल फंड, लाभांश से लेकर कॉर्पोरेट लाभांश कर, और भारतीय कंपनियों के लाभांश शामिल हैं।

- 10,000 रुपये से अधिक की जीत से लॉटरी और घुड़दौड़ जैसे खेल 30% की दर से कर योग्य हैं।

- पिछले वर्ष में प्राप्त सभी आय का 50% कटौती।

- व्यापार या पेशे के लाभ और लाभ के तहत घोषित नहीं की गई आय को शामिल करें, जैसे शेयर, फर्नीचर किराये, संयंत्र और मशीनरी पर किराए, बीमा पॉलिसियों आदि को छोड़कर, प्रतिभूतियों पर अर्जित ब्याज।

- कर योग्य उपहार, मौद्रिक या गैर-मौद्रिक शामिल करें।

- कुल राशि अन्य स्रोतों से कर योग्य है।

अध्याय VI-A के तहत कटौती

अंत में, आयकर अधिनियम की धारा 80 C से 80 U के तहत सभी प्रासंगिक कटौती लागू करें। यदि कटौती सकल कुल आय (GTI) से अधिक है, तो कटौती GTI तक सीमित होगी।

अंतिम राशि नेट टैक्सेबल इनकम है।

कटौती (Deductions), राहत (Exemptions) और छूट (Rebates) क्या हैं?

कटौती (Deductions)

करदाता द्वारा विभिन्न कटौती का दावा किया जा सकता है जो इस प्रकार हैं –

- धारा 80 C – वार्षिकी बीमा योजना, भविष्य निधि, बच्चे के शिक्षण शुल्क में योगदान। धारा 80 CCC – 1,50,000 रुपये प्रति वर्ष तक की वार्षिकी योजना में योगदान। धारा 80 CCD – सरकार को योगदान पेंशन योजनाएँ जैसे राष्ट्रीय पेंशन योजना। 80 सी, 80 सीसीसी और 80 सीसीडी के तहत कुल कटौती1,50,000 रुपये प्रति वर्ष से अधिक नहीं होगी।

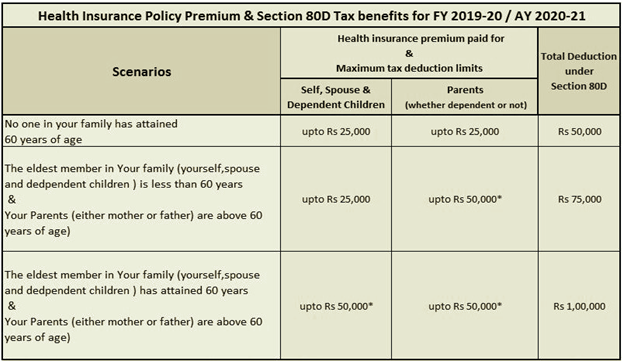

- धारा 80 डी – अपने या अपने परिवार के लिए स्वास्थ्य बीमा प्रीमियम के भुगतान के लिए हर साल 2,25,000 रुपये कुल। यह कई उप-कारकों के अधीन है, जैसे कि माता-पिता, आयु, विकलांगता, आदि और राशि एकमुश्त कटौती नहीं है।

- धारा 80DD – आप 75,000 रु. तक का दावा कर सकते हैं। विकलांगता वाले परिवार के सदस्यों के चिकित्सा उपचार पर खर्च के लिए कटौती के रूप में प्रति वर्ष। गंभीर विकलांगता के मामले में, सीमा 1.25 लाख रुपये तक बढ़ा दी जाती है। यह राशि बीमा के तहत दावा की गई राशि के अतिरिक्त है।

- धारा 80DDB – आप 40,000 रु का दावा कर सकते हैं, निर्दिष्ट महत्वपूर्ण बीमारियों के लिए उपचार के लिए।

- धारा 24 (B) – आप 2 लाख रुपये प्रति वर्ष तक की कटौती का दावा करते हैं, घर की संपत्ति से आय पर।

- धारा 80 E – आप उच्च अध्ययन के लिए लिए गए ऋण के लिए भुगतान किए गए ब्याज पर कटौती का दावा कर सकते हैं। इसकी कोई सीमा नहीं है और कटौती के रूप में पूर्ण ब्याज का दावा किया जा सकता है।

- धारा 80 EE – यदि आप पहली बार घर खरीदने वाले हैं, तो आप 50,000 रु. घर के ब्याज भुगतान के लिए अतिरिक्त कटौती के रूप में।

- धारा 80 G – आप धर्मार्थ संगठनों के लिए योगदान के लिए धनवापसी का दावा कर सकते हैं। हालांकि, यह केवल नकद योगदान तक सीमित है।

राहत (Exemptions)

राहत वे वस्तुएं हैं जिन्हें देय कर की गणना से पूरी तरह से बाहर रखा गया है।

- धारा 80GG – यदि आपके पास घर है, लेकिन कोई मकान किराए पर नहीं मिलता है, तो आप कटौती का दावा कर सकते हैं, 10 महीने के लिए किराए के अधीन, 5,000 रु. प्रति माह, या कुल आय का 25%, जो भी कम हो।

- धारा 80 TTA और 80 TTB – वरिष्ठ नागरिकों के लिए, अर्जित ब्याज और सावधि जमा पर अर्जित ब्याज को कर से मुक्त किया जाता है 50,000 रु. तक।

छूट (Rebates)

छूट वे आइटम हैं जो कुल कर देय की गणना के बाद छूट में जाते हैं, लेकिन इससे पहले अवहेलना नहीं की जाती है। इस प्रकार, जबकि कटौती और राहत का दावा आय से किया जाता है, छूट देय कर से दावा किया जाता है।

- धारा 87A – 5 लाख रुपये तक का वेतन आहरण करने वाले व्यक्ति। 12,500 रुपये तक की कर की छूट दी गई है। इसने वेतन को शून्य से लेकर 5 लाख रुपये तक की कर योग्य देयता को प्रभावी रूप से लाया है।

कटौती और छूट के बीच अंतर

छूट के मामले में, कर देयता की गणना करते समय विशेष आय को शामिल नहीं किया जाएगा। जबकि कटौती के मामले में, आय की गणना पहले और बाद में बाहर कर दी जाती है। व्यावहारिक अंतर यह है कि छूट की अधिकतम सीमा नहीं है और उस विषय के नीचे अर्जित राशि की परवाह किए बिना कुल विषय को बाहर रखा गया है। जबकि कटौती में, अधिकतम सीमा होती है, जिसमें कटौती का दावा किया जा सकता है। इसके अलावा, कभी-कभी कटौती का दावा केवल तभी किया जा सकता है जब धन को किसी विशेष आय में निवेश किया गया हो, जबकि छूट में ऐसी कोई शर्त नहीं होती है।

साधन (टीडीएस) पर कर कटौती क्या है और यह कैसे काम करता है?

साधन पर कर कटौती (टीडीएस) योजना सरकार द्वारा शुरू की गई है। जिसमें नियोक्ता हर महीने वेतन जमा करने से पहले कर्मचारी के वेतन से स्रोत पर कर काटता है। एकत्रित कर सरकार के पास जमा किया जाता है। प्रत्येक तिमाही और नियोक्ता कर्मचारी को आयकर अधिनियम की धारा 203 के तहत टीडीएस प्रमाणपत्र के साथ प्रदान करने के लिए उत्तरदायी है। कर्मचारी जारी किए गए टीडीएस प्रमाणपत्र के खिलाफ आयकर में छूट का दावा कर सकता है। टीडीएस की कटौती के लिए न्यूनतम वेतन 2.5 लाख रु.।

टीडीएस वेतन से घटाए जाने के लिए, नियोक्ता द्वारा फॉर्म 16 जारी किया जाएगा। अन्य स्रोतों जैसे कि म्युचुअल फंड, आवर्ती जमा, पूंजीगत लाभ, स्वर्ण बांड, आदि से आय के लिए घटाए गए टीडीएस के लिए, कटौतीकर्ता द्वारा फॉर्म 16A जारी किया जाएगा। संपत्ति की बिक्री से आय के लिए घटाए गए टीडीएस के लिए, खरीदार कटौतीकर्ता द्वारा फॉर्म 16बी जारी किया जाएगा।

आयकर अधिनियम की धारा 192 से 194L में दिए गए एफडी, बचत खाते, डीम्ड डिविडेंड, इंश्योरेंस पेआउट, म्यूचुअल फंड आदि से प्राप्त ब्याज की स्थिति में वेतन के अलावा टीडीएस भी काटा जाता है।

यदि नियोक्ता टीडीएस काटने में विफल रहता है, तो वह आयकर अधिनियम की धारा 201 के तहत हर महीने के लिए 1 -1.5% की दर से राशि पर ब्याज का भुगतान करने के लिए उत्तरदायी होगा।

टीडीएस योजना के लाभ -

- कर चोरी को रोकता है

- टीडीएस के रूप में नियमित कर संग्रह का स्रोत प्रत्येक तिमाही में जमा किया जाता है।

- कर संग्रह आधार को बढ़ा देता है।

- संग्रह का भार कर संग्रह एजेंसियों के साथ कटौतीकर्ता कर्मचारियों द्वारा साझा किया जाता है, जो पहले से ही तनावग्रस्त सरकार को बहुत आवश्यक सहायता प्रदान करता है।

- कटौती करने वाले कर्मचारी के लिए स्वचालित कटौती भी सुविधाजनक है।

Leave a Reply