भारत में कार बीमा के बारे में सामान्य प्रश्न

क्या कार बीमा अनिवार्य है?

भारत में कार बीमा योजना के प्रकार क्या उपलब्ध हैं?

- तृतीय-पक्ष कार बीमा

- व्यापक कवर बीमा

- अपूर्वदृष्ट मोटरकार सुरक्षा कवर

- देयता कवर

- कलिश़न कवर

- व्यक्तिगत चोट कवर

- चोरी और बर्बरता कवर

- प्राकृतिक और मानव निर्मित आपदा कवर

भारत में कार बीमा पॉलिसी के लिए कुछ ऐड-ऑन क्या हैं?

- सड़क के किनारे सहायता ऐड-ऑन

- मूल्यह्रास प्रतिपूर्ति ऐड-ऑन

- इनवॉइस ऐड-ऑन पर रिटर्न

- उपभोग्य कवर को जोड़ें

- दैनिक भत्ता एड-ऑन

- कर्टसी कार ऐड-ऑन

- इंजन सुरक्षा कवर ऐड-ऑन

- टायर सुरक्षा कवर ऐड-ऑन

- व्यक्तिगत मान्यताओं का नुकसान ऐड ऑन

- नो क्लेम बोनस एड-ऑन

- नो क्लेम बोनस प्रोटेक्शन कवर ऐड-ऑन

- कुंजी प्रतिस्थापन ऐड-ऑन

क्या आपको कार बीमा खरीदने के लिए अपने डीलरशिप से उद्यम करना चाहिए?

- लाभ

- नुकसान

भारत में कार बीमा के बारे में कुछ मिथक और गलत धारणाएं क्या हैं?

- कार बीमा खरीदना एक बोझिल प्रक्रिया है

- यदि आप पुराने वाहन चला रहे हैं तो बीमा की आवश्यकता नहीं है

- बीमा उन घटनाओं को कवर नहीं करेगा जहां आप गलती कर रहे हैं

- एक बार खरीदने के बाद आप अपना बीमा प्रदाता नहीं बदल सकते

- यदि आप बीमा पॉलिसी को किसी अन्य प्रदाता को हस्तांतरित करते हैं तो आप अपना नो क्लेम बोनस खो देंगे

- यदि आप अपनी कार बेचते हैं तो आपका नो क्लेम बोनस नए मालिक को हस्तांतरित कर दिया जाएगा

- आपको दुर्घटना के मामले में पहले अपनी जेब से भुगतान करना होगा और फिर अपने बीमाकर्ता से प्रतिपूर्ति का दावा करना होगा

- यदि आपकी वर्तमान कार मरम्मत से परे नष्ट हो जाती है, तो आप अपने बीमाकर्ता से अपनी नई कार की लागत का दावा कर सकते हैं

क्या कारक तय करते हैं। आपकी कार बीमा प्रीमियम?

कार बीमा प्रीमियम कई कारकों के कारण परिवर्तनशील होते हैं, और आपको ऑनलाइन प्रीमियम कैलकुलेटर की मदद लेनी चाहिए।

- जनसांख्यिकीय कारकों

- क्रेडिट अंक

- आयु

- आवासीय क्षेत्र

- व्यवसाय

- वैवाहिक स्थिति

- लिंग

- वाहन संबंधी और व्यक्तिगत कारक

- कार बनाओ और मॉडल

- इंजन क्षमता (घन क्षमता)

- वाहन आयु

- सुरक्षा विशेषताएं

- आपका अपना ड्राइविंग रिकॉर्ड

- बीमा संबंधित कारक

- डिडक्टबल

- नो क्लेम बोनस

- बीमा पॉलिसी का प्रकार

- ऐड ऑन

भारत में कार बीमा के लिए कुछ बहिष्करण क्या हैं?

अगर आपकी कार चोरी हो जाती है तो बीमा क्लेम कैसे दर्ज करें

- एफआईआर कॉपी जमा करें

- आरटीओ को सूचना

- पंजीकरण प्रमाण पत्र पर चोरी बेचान

- मूल वाहन दस्तावेज

- डंप यार्ड प्रमाण पत्र

- कार का स्वामित्व स्थानांतरित करें

- ऋण प्रदाता से आभार

- कोई ट्रेस सर्टिफिकेट नहीं

- एनओसी और क्षतिपूर्ति पत्र

बीमा प्रदाता के खिलाफ शिकायत कैसे दर्ज करें?

भारतीय सड़कें दुनिया में सबसे असुरक्षित में से एक होने के लिए कुख्यात हैं। हम दुर्घटना संबंधी मृत्यु दर में वैश्विक नेता के रूप में स्थान पर हैं और हर साल वैश्विक घातक मृत्यु दर में 12% से अधिक योगदान देते हैं।

हमारे देश में हर घंटे औसतन 17 लोगों की जान जाने के साथ 53 से अधिक दुर्घटनाएँ होती हैं। 2017 में 500,000 से अधिक दुर्घटनाएं हुईं, जो 150,000 से अधिक मृत हो गईं। इसके अलावा, कार चोरी भारत में एक अविश्वसनीय रूप से तेज वृद्धि पर हैं और सबसे तेजी से बढ़ते और सबसे अधिक प्रचलित अपराधों में से एक है यह बताया गया है कि कुछ शहरी क्षेत्र औसतन प्रति दिन 100 से अधिक कार चोरी का गवाह बनते हैं, जिसमें प्रमुख शहर दिल्ली है जहां प्रति दिन संख्या 125 से अधिक हो जाती है। पृथ्वी पर कहीं भी कार बीमा खरीदना अधिक महत्वपूर्ण नहीं है। पृथ्वी पर कहीं भी कार बीमा खरीदना अधिक महत्वपूर्ण नहीं है। एक व्यापक कवर आपको वाहन की क्षति से बचाएगा, आपको चोरी के लिए प्रतिपूर्ति करेगा और अस्पताल में भर्ती होने और अन्य चोटों के लिए धन भी प्रदान करेगा – न केवल अपने लिए बल्कि अन्य यात्रियों और दूसरी कार से जिसे आप दुर्घटना में मारते हैं। आप बहुत आसानी से नीतियों की तुलना कर सकते हैं और कार बीमा ऑनलाइन खरीद सकते हैं। भारतीय संदर्भ के लिए प्रासंगिक कार बीमा के बारे में कुछ महत्वपूर्ण सवाल अक्सर पूछे जाते हैं।

कार बीमा अनिवार्य है?

भारत में सार्वजनिक सड़कों पर कार चलाने के लिए बीमा करवाना अनिवार्य है। बीमा के बिना, एक कार भी शोरूम से बाहर ले जाया जा सकता है। हालांकि, सभी प्रकार के बीमा अनिवार्य नहीं हैं। खरीदी गई कार के मूल्य के लिए आपके द्वारा निरंतर मौद्रिक क्षति के संबंध में अपनी कार का बीमा करना बिल्कुल अनिवार्य नहीं है। इसे फर्स्ट पार्टी इंश्योरेंस कहा जाता है। हालाँकि, मोटर वाहन अधिनियम, 1988 की धारा 146 आपके लिए थर्ड-पार्टी लायबिलिटीज या थर्ड पार्टी इंश्योरेंस के खिलाफ बीमा खरीदना अनिवार्य कर देती है। इसका मतलब यह है कि बीमा कंपनी आपके वाहन के कारण होने वाली चोटों के लिए तीसरे पक्ष द्वारा मुकदमा दायर करने के मामले में आपकी निंदा करने के लिए सहमत है। इस प्रकार का बीमा बिल्कुल गैर-परक्राम्य है, और यह सुप्रीम कोर्ट द्वारा जी गोविंदन बनाम न्यू इंडिया एश्योरेंस कंपनी लिमिटेड में आयोजित किया गया था कि बीमा पॉलिसी में किसी भी खंड द्वारा तीसरे पक्ष के बीमा की आवश्यकता को समाप्त नहीं किया जा सकता है। इसके अलावा, कृपया ध्यान दें कि तीसरे पक्ष के बीमा पॉलिसीधारक को लगी चोट को कवर नहीं करते हैं, जैसा कि नेशनल इंश्योरेंस कंपनी लिमिटेड बनाम फकीर चंद में होता है। हालांकि, कुछ परिस्थितियां हैं जिनमें बीमाकर्ता द्वारा देयता से इनकार किया जा सकता है – अगर वाहन का उपयोग रेसिंग और गति परीक्षण उद्देश्यों के लिए किया गया था; वैध परमिट के बिना परिवहन वाहन के रूप में उपयोग किया जाता है; एक वैध ड्राइवर के लाइसेंस के बिना ड्राइविंग; निजी वाहन का व्यावसायिक उपयोग; और बीमा लेते समय किसी भौतिक तथ्य को छिपाना।

भारत में कार बीमा योजना के प्रकार क्या उपलब्ध हैं?

मोटे तौर पर भारत में दो प्रकार की कार बीमा योजनाएं हैं।

तृतीय-पक्ष कार बीमा

यह सबसे बुनियादी प्रकार का बीमा है जो आपको दुर्घटनाओं के मामले में चोट या क्षति के लिए किसी तीसरे पक्ष के खिलाफ किसी भी कानूनी देयता के खिलाफ कवर प्रदान करता है जहां आप गलती पर हैं। मोटर वाहन अधिनियम, 1988 के तहत कानून के अनुसार थर्ड-पार्टी बीमा अनिवार्य है। तीसरे पक्ष के खिलाफ चोटों के लिए कोई विशेष सीमा निर्धारित नहीं है, लेकिन संपत्ति के नुकसान के लिए देयता पर रु। 7.5 लाख रु। एक तृतीय पक्ष बीमा आपको चोट या संपत्ति की क्षति के लिए कोई कवर नहीं देता है, और यह कम लागत वाले वाहनों के लिए एक अच्छा विकल्प है जिनकी मरम्मत की लागत बहुत अधिक नहीं है।

व्यापक कवर बीमा

एक व्यापक नीति आपको वाहन से संबंधित सभी प्रकार की चोटों और आपके द्वारा नुकसान के लिए पूर्ण सुरक्षा प्रदान करती है। तीसरे पक्ष के दायित्व के शीर्ष पर, यह आपके द्वारा खुद को नुकसान के लिए प्रतिपूर्ति करता है। कानून द्वारा व्यापक कवर का चयन करना अनिवार्य नहीं है, लेकिन उच्च अंत वाहनों के लिए व्यावहारिक रूप से आवश्यक है। यह आपकी गलती होने पर भी दुर्घटनाओं के मामले में क्षति के लिए प्रदान करता है, प्राकृतिक आपदाओं और शून्य मूल्यह्रास और इंजन की रक्षा जैसे ऐड-ऑन के कारण नुकसान। यहां व्यापक कवर बीमा योजनाओं के तहत उपलब्ध विभिन्न प्रकार के संवर्धित कवरेज दिए गए हैं।

अपूर्वदृष्ट मोटरकार सुरक्षा कवर

यदि आप किसी अन्य वाहन की चपेट में हैं जो बिना बीमा के है या अपर्याप्त बीमा कवर है, तो आपको अपनी जेब से बाहर की गई लागत का बाकी भुगतान करना होगा। इसके अलावा, थर्ड पार्टी इंश्योरेंस को नुकसान की पूरी सीमा तक कवर प्रदान करने के लिए कम नहीं होने की तुलना में अधिक बार होता है। तीसरे पक्ष के बीमा कवरेज से अधिक की शेष राशि प्रदान करके, इस देखभाल के लिए अपूर्वदृष्ट मोटर चालक सुरक्षा कवर आपको सुरक्षित रखता है ताकि आपको अपनी जेब से भुगतान न करना पड़े।

देयता कवर

जब आपकी गलती की वजह से कोई दुर्घटना हुई है, तो आप घायल पार्टी के अस्पताल के बिलों का भुगतान करने के लिए उत्तरदायी हैं और क्षतिग्रस्त कार की मरम्मत के लिए तीसरे पक्ष की संपत्ति जैसे नुकसान के लिए। देयता कवर आपकी पॉलिसी के अनुसार एक निश्चित राशि तक इन खर्चों की प्रतिपूर्ति करता है। यह मोटर वाहन अधिनियम के तहत थर्ड-पार्टी कवर के समान है।

डिडक्टबल कवर

किसी अन्य वाहन या दीवार या पेड़ जैसी वस्तु से टकराने के कारण होने वाली दुर्घटनाओं के लिए टक्कर कवरेज बीमा आपको प्रतिपूर्ति करता है। कुछ पुराने वाहनों में, मरम्मत की लागत वाहन के वर्तमान मूल्य से अधिक हो सकती है, और टक्कर कवरेज के साथ, बीमा केवल वर्तमान बाजार मूल्य तक का भुगतान करेगा। इस प्रकार टकराव कवर विशेष रूप से नए वाहनों और वाहनों के लिए महत्वपूर्ण है जो तीसरे पक्ष के लायंस के साथ हैं। यह ध्यान रखना महत्वपूर्ण है कि वाहन चोरी होने पर, या घायल तीसरे पक्ष के अस्पताल के बिलों के लिए टक्कर कवरेज सक्रिय नहीं किया जाएगा।

व्यक्तिगत चोट कवर

व्यक्तिगत चोट कवर आपको चालक के मेडिकल बिलों और अन्य व्यक्तियों को किसी दुर्घटना के कारण हुई चोटों के लिए प्रतिपूर्ति करता है, चाहे वह कोई भी गलती हो।

चोरी और बर्बरता कवर

जैसा कि नाम से पता चलता है, यह कवर आपकी कार को आपकी पॉलिसी के अनुसार एक सीमा तक आपकी कार चोरी या बर्बरता से बचाने के मामले में आपकी रक्षा करता है। एक उच्च चुनी गई सीमा उच्च प्रीमियम का वारंट करेगी।

प्राकृतिक और मानव निर्मित आपदा कवर

भारत में कार बीमा पॉलिसी के लिए कुछ ऐड-ऑन क्या हैं?

ऐड ऑन वैकल्पिक विशेषताएं हैं जो अतिरिक्त कवरेज, सुविधाएं और बोनस प्रदान करती हैं जो कुछ मुश्किल स्थितियों में उपयोगी हो सकती हैं। वे आपकी कार बीमा का मूल्य बढ़ाते हैं, लेकिन आपके प्रीमियम को देय रूप से बढ़ाते हैं। हालांकि, आपके कार मॉडल के आधार पर, भौगोलिक कारक और उपयोग की शर्तें ऐड-ऑन अच्छी तरह से थोड़ी अतिरिक्त लागत के लायक हो सकती हैं जो आपको भुगतान करना होगा। यहाँ भारत में कुछ विशिष्ट कार बीमा ऐड-ऑन उपलब्ध हैं। कृपया ध्यान दें कि ये सभी एकल बीमा प्रदाता के पास उपलब्ध नहीं हो सकते हैं।

सड़क के किनारे सहायता ऐड-ऑन

जब आप एक यात्रा के बीच में होते हैं और आपकी कार कुछ खराबी या किसी दुर्घटना से ग्रस्त होती है, तो पास के गैरेज का पता लगाना और मैकेनिक की सेवाओं को सुरक्षित करना एक कष्टदायक अनुभव होता है। इन स्थितियों में सड़क के किनारे की सहायता आपके बचाव में आती है, जिसमें आप अपने स्थान पर ऑन-द-स्पॉट बेस्पोक मैकेनिक सेवाओं को भेजने के लिए अपने बीमाकर्ता को कॉल कर सकते हैं ताकि आपको खुद गैरेज देखने की जरूरत न पड़े। इन सेवाओं में से कुछ ऑन-द-स्पॉट प्रकार की मरम्मत के लिए एक मैकेनिक भेज रहे हैं, फ्लैट बैटरी की कूद शुरू, आपातकालीन ईंधन वितरण, स्पेयर-कुंजी पुनर्प्राप्ति सेवा, और रस्सा सेवा यदि मरम्मत तुरंत संभव नहीं है। यह उन लोगों के लिए या दूरदराज के स्थानों की यात्रा के लिए एक बहुत ही आवश्यक आवरण है, जहां गेराज समर्थन के बुनियादी ढांचे का बहुत अधिक हिस्सा नहीं है।

मूल्यह्रास प्रतिपूर्ति ऐड-ऑन

इस ऐड-ऑन के बिना, वाहन की मरम्मत के लिए एक बीमा दावे के दौरान एक मानक बीमा प्लास्टिक, रबर, फाइबरग्लास (ग्लास नहीं), टायर, ट्यूब, बैटरी, एयरबैग, आदि से बने भागों के मूल्यह्रास मूल्य में कटौती करेगा। मूल्यह्रास प्रतिपूर्ति या शून्य मूल्यह्रास ऐड-ऑन मूल्यह्रास राशि की भरपाई करता है इसलिए आंशिक रूप से या पूर्ण रूप से गणना की जाती है। हालांकि, यह नोट करना महत्वपूर्ण है कि इसके लागू होने के लिए अधिकतम वाहन आयु सीमा हो सकती है और पॉलिसी के जीवनकाल के दौरान यह दावा किए जाने की संख्या पर प्रतिबंध भी हो सकता है। इसके अलावा, यह केवल तभी दावा किया जा सकता है जब मरम्मत बीमा प्राधिकारी के साथ अधिकृत या संबद्ध कार्यशालाओं में की जाती है।

इनवॉइस ऐड-ऑन पर रिटर्न

इस ऐड के बिना, यदि आपकी कार चोरी हो गई है, मरम्मत से परे दुर्घटना में पूरी तरह से क्षतिग्रस्त हो गई है, तो बीमा कंपनी आमतौर पर कार के वर्तमान बाजार मूल्य के बराबर राशि का भुगतान करने के लिए उत्तरदायी है। यह मूल्य आपके द्वारा भुगतान किए गए मूल्य से कम होगा जब आपने इसे शोरूम में खरीदा था क्योंकि यह मूल्यह्रास को ध्यान में रखेगा। ऐड-ऑन का चालान वापस करने से इस मूल्यह्रास की अवहेलना होती है और आप अपनी कार के लिए भुगतान किए गए शोरूम मूल्य या आपके “चालान मूल्य” के बराबर भुगतान करते हैं। इसके अलावा, बीमाकर्ता पंजीकरण शुल्क, सड़क कर और बीमा शुल्क का भुगतान भी करेगा जब आपने पहली बार बीमित कार खरीदी थी। हालांकि, यह याद रखना महत्वपूर्ण है कि इनवॉइस ऐड पर वापसी आमतौर पर केवल नई खरीदी गई कारों के लिए उपलब्ध है।

उपभोग्य कवर को जोड़ें

आम तौर पर बीमा कंपनी उपभोग्य वस्तुओं जैसे नट और बोल्ट, लुब्रिकेंट, तेल में परिवर्तन आदि के लिए भुगतान नहीं करती है, जबकि ये मामूली लग सकते हैं, वे मासिक बजट में एक महत्वपूर्ण सेंध लगा सकते हैं क्योंकि इस प्रकार के खर्च नियमित सेवाओं के दौरान अघोषित रूप से हो सकते हैं। यहां तक कि पेट्रोल पंपों पर भी। इसके अलावा, दुर्घटनाओं के दौरान उपभोज्य रिफिल को अनिवार्य रूप से किया जाना चाहिए। उपभोग्य कवर में ईंधन के अलावा इन सभी प्रकार के उपभोग्य सामग्रियों के लिए आपको प्रतिपूर्ति प्रदान की जाती है और यह उन लोगों के लिए एक मूल्यवान ऐड हो सकता है जो नियमित रूप से अपनी कार में बड़ी दूरी की यात्रा करते हैं और लगातार उपभोग्य सामग्रियों की आवश्यकता होती है।

दैनिक भत्ता एड-ऑन

यह कुछ बीमा कंपनियों द्वारा प्रदान किया गया ऐड-ऑन है जो आपको किराए पर परिवहन का लाभ उठाने के लिए दैनिक यात्रा भत्ता प्रदान करता है जबकि आपका वाहन समय की विस्तारित अवधि के लिए सेवा कर रहा है। हालांकि, यह याद रखना महत्वपूर्ण है कि इस कवर पर विभिन्न लागू सीमाएं हैं। एक न्यूनतम अवधि है जिसके लिए आपका वाहन सेवा केंद्र में लगा होना चाहिए – आमतौर पर लगभग 3 दिन। और एक अधिकतम नहीं है। जिन दिनों के लिए आप लगातार इस ऐड-ऑन का लाभ उठा सकते हैं – आमतौर पर दुर्घटनाओं के लिए लगभग 10 दिन, जिन्हें चोरी के मामले में 15 दिनों तक बढ़ाया जा सकता है।

कर्टसी कार ऐड-ऑन

कुछ बीमा कंपनियां, यदि एक उच्च प्रीमियम का लाभ उठाया जाता है, तो एक अस्थायी प्रतिस्थापन कार के लिए, दैनिक भत्ते के समान परिस्थितियों में एक सुविधा प्रदान कर सकती है, यानी यदि आपकी कार विस्तारित अवधि के लिए सेवा केंद्र पर है। कार को आपके मूल वाहन के समान, लागत और स्थिति के रूप में विज्ञापित किया जाता है, लेकिन आमतौर पर इसके नीचे एक कदम होता है। यह सुविधा आम तौर पर गैरेज तक पहुंचने वाली मूल कार के 24 घंटों के भीतर प्रदान की जाती है, या बीमा कंपनी को दावा किया जा रहा है, जो भी बाद में हो। ऐड-ऑन में आम तौर पर एक चेतावनी होती है कि अगर एक उपयुक्त कार की व्यवस्था नहीं की जा सकती है, तो दैनिक भत्ता जैसे खर्च को झूठ के रूप में प्रदान किया जाएगा। हालांकि, एक अधिकतम नहीं है। उन दिनों के लिए जिनके लिए पॉलिसीधारक द्वारा शिष्टाचार कार का उपयोग किया जा सकता है।

इंजन सुरक्षा कवर ऐड-ऑन

इंजन अक्सर कार का सबसे महंगा हिस्सा होता है और इसकी मरम्मत में काफी अच्छी रकम खर्च होती है। हालांकि, आम तौर पर इंजन की मरम्मत एक कार बीमा पॉलिसी में बहिष्करण में से एक है, जिसका अर्थ है कि बीमा कंपनी इंजन की मरम्मत की लागत का भुगतान नहीं करेगी। एक इंजन सुरक्षा कवर एड-ऑन दुर्घटनाओं में क्षतिग्रस्त होने या बाढ़ जैसी प्राकृतिक आपदाओं के कारण इंजन की मरम्मत की लागत प्रदान करता है।

टायर सुरक्षा कवर ऐड-ऑन

इंजनों के समान, टायर मरम्मत के लिए खर्च को आमतौर पर कार बीमा कवर से बाहर रखा जाता है। क्रय टायर सुरक्षा कवर टायर मरम्मत / प्रतिस्थापन खर्चों के लिए प्रदान करता है।

व्यक्तिगत मान्यताओं का नुकसान ऐड ऑन

आमतौर पर, अगर कोई कार चोरी हो जाती है या किसी बड़ी दुर्घटना में शामिल हो जाती है, तो कार के अंदर पॉलिसीधारक का सामान खो या नष्ट हो सकता है। आजकल, लैपटॉप और स्मार्टफोन जैसे इलेक्ट्रॉनिक उपकरणों की आसमान छूती कीमत को देखते हुए यह पॉलिसीधारक के लिए एक महत्वपूर्ण झटका हो सकता है। जबकि बुनियादी कार बीमा व्यक्तिगत सामानों की प्रतिपूर्ति को कवर नहीं करता है, ऐसे कवर को एड-ऑन द्वारा अलग से खरीदा जा सकता है। हालांकि, यह ध्यान रखना महत्वपूर्ण है, कि हमेशा एक अधिकतम सीमा होगी जिस पर प्रतिपूर्ति प्रदान की जाएगी।

नो क्लेम बोनस एड-ऑन

बीमा क्लेम की अवधि के भीतर कोई दावा नहीं किया जाता है, तो कोई भी दावा बोनस ऐड-ऑन आपको परिपक्वता पर सुनिश्चित राशि के साथ एकमुश्त बोनस नहीं देता है। यह उन लोगों के लिए बहुत अच्छा है, जो अक्सर या किसी न किसी स्थिति में अपनी कारों का उपयोग नहीं करते हैं और अनुमान लगाते हैं कि उन्हें अपनी कार बीमा का दावा करने की आवश्यकता नहीं होगी। हालांकि, यह याद रखना महत्वपूर्ण है कि नो-क्लेम बोनस आपके द्वारा नुकसान के नुकसान से जुड़ा हुआ है, न कि थर्ड पार्टी डैमेज से।

नो क्लेम बोनस प्रोटेक्शन कवर ऐड-ऑन

आमतौर पर, अगर आप टर्म के दौरान इंश्योरेंस के लिए एक भी क्लेम नहीं करते हैं और आपकी पॉलिसी बिना क्लेम के अछूती हो जाती है, तो आप रेगुलर मैच्योरिटी बेनिफिट के अलावा नो-क्लेम बोनस एकमुश्त राशि के लिए योग्य हैं – बशर्ते कि आपने सिलेक्ट किया हो नो-क्लेम बोनस एड-ऑन पहली जगह पर। हालाँकि, यदि आप नो क्लेम बोनस प्रोटेक्शन कवर ऐड-ऑन खरीदते हैं, तो आप पॉलिसी के तहत कुछ प्रकार के दावे करने के बाद भी अपने नो क्लेम बोनस की सुरक्षा कर सकते हैं। इस तरह के दावे विंडशील्ड, रियर ग्लास, डोर ग्लास, सनरूफ ग्लास और इस तरह के टूटने के लिए प्रतिबंधित हो सकते हैं। इसके अलावा, यदि आप अपनी कार के टोटल या चोरी होने का दावा कर रहे हैं, तब भी आप अपना बोनस कवर रख सकते हैं यदि आप एक नई कार खरीदते हैं और एक निश्चित समय के भीतर उसी बीमा प्रदाता के साथ बीमा करवाते हैं, जैसे कि 90 दिन।

कुंजी प्रतिस्थापन ऐड-ऑन

आपकी कार के लिए खोई हुई चाबी को बदलना स्पष्ट रूप से एक परेशानी है, हालाँकि, यह काफी महंगी भी हो सकती है क्योंकि अधिकांश कार की चाबियाँ अब आपकी कार, बैटरी सिस्टम और रिमोट कंट्रोल जैसे अन्य हाई-एंड एडवांस सुविधाओं से मेल खाती हैं। और कैमरा। यह खर्च साधारण बीमा द्वारा कवर नहीं किया जाता है और इसे ऐड-ऑन के रूप में खरीदा जाना चाहिए। बीमाकर्ता आपको बोझ भी छोड़ सकता है और आपकी ओर से निर्माता या डीलरशिप के संपर्क में हो सकता है।

क्या आपको कार बीमा खरीदने के लिए अपने डीलरशिप से उद्यम करना चाहिए?

डीलरशिप से कार बीमा खरीदना भारत में लगभग सर्वव्यापी है क्योंकि वैध बीमा के बिना कार को डीलरशिप से बाहर नहीं किया जा सकता है। इन डीलरशिप में बीमा कंपनियों के साथ टाई-अप होता है, इतना ही अनुमान है कि कुछ बीमा कंपनियों के लिए 80 – 90% व्यवसाय डीलरशिप से ही आते हैं। लेकिन प्रवृत्ति की सर्वव्यापी प्रकृति के बावजूद, डीलरशिप से बीमा खरीदना अनिवार्य से बहुत दूर है। यह एक आकर्षक मामला हो सकता है क्योंकि यह आपको परेशानी और अतिरिक्त समय बचाता है। क्या यह इतना कीमती है? या क्या आपको उद्यम करना चाहिए और अपने दम पर तीसरे पक्ष के बीमा की तलाश करनी चाहिए? यहां कार डीलरशिप से सीधे बीमा खरीदने के कुछ पेशेवरों और विपक्ष हैं।

लाभ

- यह आपको कुछ समय और परेशानी से बचाता है। पूरी प्रक्रिया सुव्यवस्थित है। कार डीलरशिप आपको उपलब्ध नीतियों के चरणों और उपलब्ध सुविधाओं के माध्यम से मार्गदर्शन करती है। यह निश्चित रूप से अपने आप से बाहर निकलने की तुलना में अधिक सुविधाजनक है।

- एक ही डीलरशिप से कार और बीमा खरीदते समय आपको कुछ बंडल छूट की पेशकश की जा सकती है। कुछ लोग बर्तन को मीठा करने के लिए पहले साल का प्रीमियम माफ करते हैं।

- आपके पास डीलरशिप को कॉल करने और बीमा के लिए दावा प्रस्तुत करने के समय उनसे सहायता प्राप्त करने का विकल्प है। यह थर्ड पार्टी इंश्योरेंस कंपनी को सीधे कॉल करने की तुलना में अधिक सुविधाजनक है क्योंकि आप पहले से ही डीलरशिप के साथ संबंध रखते हैं।

नुकसान

- आपके लिए उपलब्ध विकल्प उन बीमा कंपनियों तक सीमित होंगे, जिनके साथ डीलरशिप का टाई-अप है। ऑनलाइन तुलना करने के बाद कार बीमा खरीदना आपको अपनी पसंद की सुविधाओं को चुनने के लिए कई प्रकार के विकल्प और बहुत अधिक लचीलापन देगा।

- डीलरशिप अक्सर ऑनलाइन की तुलना करने के बाद आपको जो मिलता है उससे अधिक प्रीमियम की पेशकश करते हैं क्योंकि वे जानते हैं कि ग्राहकों की देखभाल के लिए सुविधा पर बहुत ध्यान केंद्रित किया जाता है।

- डीलरशिप भी अक्सर अनावश्यक बीमा ऐड-ऑन को आपकी बीमा पॉलिसी के साथ ठीक प्रिंट में बंडल करती है, विशेष रूप से अपने कमीशन को अधिकतम करने के लिए इसे उजागर किए बिना, आपकी प्रीमियम दरें बढ़ जाती हैं, और इसके अलावा, आप कभी भी इस तरह के ऐड-ऑन का दावा नहीं कर सकते हैं कि आप उठ रहे हैं ‘ टी वास्तव में जानते हैं कि वे आपकी नीति में पहले स्थान पर शामिल थे।

- अंत में, आपको सुविधा के लिए कागजी कार्रवाई और प्रशासन शुल्क के लिए अतिरिक्त शुल्क लिया जा सकता है जो आपको प्राप्त छूट को बहुत अच्छी तरह से रद्द कर सकता है।

पेशेवरों और विपक्षों की तुलना में, हम देख सकते हैं कि कार डीलर से सीधे बीमा खरीदने का एकमात्र प्रमुख लाभ सुविधा है। फ्लिपसाइड यह है कि आपके विकल्प प्रतिबंधित हो जाते हैं और आपसे बहुत अधिक शुल्क लिया जाता है। यदि आप ऑनलाइन बीमा की तुलना करने के लिए थोड़ा प्रयास करते हैं, तो आप अपनी प्रीमियम कीमतों पर 30-40% तक बचा सकते हैं।

इसके अलावा, कार डीलरशिप और कार कंपनियों के बीच मिलीभगत की महत्वपूर्ण राशि को ध्यान में रखते हुए, भारतीय बीमा विनियामक विकास प्राधिकरण (IRDAI) ने जनवरी 2018 में अपने 2017 के कुछ दिशानिर्देश और स्पष्टीकरण जारी किए “मोटर बीमा सेवा प्रदाता पर दिशानिर्देश”

स्पष्टीकरण में कहा गया है कि “यह बताया गया है कि मूल उपकरण निर्माता – ओईएम बीमा मध्यस्थ और ऑटोमोबाइल डीलर दोनों पर अनुचित प्रभाव डाल रहे हैं, जो अपने कार्यों के लिए संबंधित जवाबदेही के बिना एमआईएसपी बन गए हैं।

यह सुनिश्चित करने के लिए कि MISP दिशानिर्देश ग्राहकों के हित में काम करते हैं, यह सलाह दी जाती है कि कोई भी MISP या बीमा मध्यस्थ OEM के साथ एक समझौते में प्रवेश नहीं कर सकता है जिसका प्रभाव या सहन हो। ” इस प्रकार यह अत्यधिक अनुशंसित है कि आप कार डीलरशिप से कार बीमा के लिए तीसरे पक्ष के विकल्प तलाशते हैं।

भारत में कार बीमा के बारे में कुछ मिथक और गलत धारणाएं क्या हैं?

भारत में किसी अन्य प्रकार के बीमा की तरह ही कार बीमा के आसपास बहुत सारे मिथक हैं। इन मिथकों ने आपको बीमा खरीदना बंद कर दिया (विशेष रूप से मोटर वाहन अधिनियम, 1988 के अनुसार कार बीमा खरीदना अनिवार्य नहीं है), लेकिन आपको स्वतंत्र रूप से एक दावा दर्ज करने या एक ऐड-ऑन का दावा करने के लिए रोक सकता है, जिसके आप हकदार हैं। यहाँ भारत में कार बीमा के बारे में कुछ सबसे बड़े मिथक हैं।

कार बीमा खरीदना एक बोझिल प्रक्रिया है

यह सच से आगे नहीं हो सकता है। अब आप कार बीमा पॉलिसी ऑनलाइन खरीद सकते हैं और यह प्रक्रिया सरल नहीं हो सकती है। आपको बस अपनी कार संख्या दर्ज करने की आवश्यकता है, और आपकी कार मेक और मॉडल पिछले बीमा विवरणों के साथ स्वचालित रूप से पाए जाते हैं इसलिए आपको उपलब्ध कंपनियों और मूल्य उद्धरणों की एक सूची प्रदान करते हैं। पूरी प्रक्रिया मुफ्त, सुव्यवस्थित और स्वचालित है जो आपको सबसे अधिक परेशानी मुक्त अनुभव प्रदान कर सकती है।

यदि आप पुराने वाहन चला रहे हैं तो बीमा की आवश्यकता नहीं है

मोटर वाहन अधिनियम अनिवार्य तृतीय पक्ष बीमा की आवश्यकता के लिए पुरानी और नई कारों के बीच अंतर नहीं करता है। इसलिए यदि आपको लगता है कि आपकी पुरानी कार सभी उपलब्ध ऐड-ऑन के साथ एक व्यापक कवर का वारंट नहीं करती है, तो आपको पहले पार्टी कवर नहीं तो मूल तृतीय-पक्ष बीमा लेना होगा।

बीमा उन घटनाओं को कवर नहीं करेगा जहां आप गलती कर रहे हैं

वैसे यह आंशिक रूप से सच है लेकिन यह निर्भर करता है। उदाहरण के लिए, आपका बीमा प्रदाता यांत्रिक दोषों या क्षति, चोरी, बाढ़, आतंकवाद, दंगों आदि के कारण सभी वाहनों को होने वाले नुकसान को कवर करेगा, लेकिन आप नीति निर्धारण के अनुपालन और उचित उद्देश्य के लिए वाहन का उपयोग कर रहे होंगे। लेकिन मान लीजिए कि आप अनुचित रूप से अपने निजी वाहन का उपयोग कर रहे हैं, तो नुकसान पॉलिसी के अंतर्गत नहीं आएगा। इसके अलावा, यदि आप ड्रग्स और अल्कोहल के प्रभाव में गाड़ी चला रहे हैं जो स्वचालित रूप से बीमा को शून्य कर देगा, क्योंकि ये सभी वाहन बीमा के सबसे बुनियादी बहिष्करणों में से एक हैं।

एक बार खरीदने के बाद आप अपना बीमा प्रदाता नहीं बदल सकते

आपके बीमा प्रदाता को बदलने पर इस तरह के प्रतिबंध नहीं हैं। आप वार्षिक बीमा पुनरुद्धार के समय स्विच कर सकते हैं। वास्तव में, ऑनलाइन बीमा प्रदाताओं की तुलना करके, आप अपने पिछले प्रदाता की तुलना में बेहतर दरों और लाभ प्राप्त कर सकते हैं, खासकर यदि आपने कार डीलरशिप के माध्यम से अपना बीमा खरीदा था।

यदि आप बीमा पॉलिसी को किसी अन्य प्रदाता को हस्तांतरित करते हैं तो आप अपना नो क्लेम बोनस खो देंगे

एक नो क्लेम बोनस (NBC) एकमुश्त इनाम राशि है या जो पॉलिसीधारक को परिपक्वता पर भुगतान की जाती है यदि बीमा की पूरी अवधि के लिए कोई दावा नहीं किया गया है, या प्रीमियम में वार्षिक कटौती की गई है जब तक कि कोई दावा नहीं किया गया है। साल। यह ध्यान रखना महत्वपूर्ण है कि NCB आपके साथ जुड़ा हुआ है, न कि कार से। इसका मतलब है कि आप एनसीबी को नई कार के लिए बीमा के साथ-साथ मौजूदा कार के लिए नए बीमाकर्ता के लिए स्थानांतरित कर सकते हैं। स्थानांतरण करने के लिए, आपको केवल 90 दिनों के भीतर नवीकरण के समय अपने पुराने बीमाकर्ता को NCB के हस्तांतरण का अनुरोध करने वाला एक पत्र प्रस्तुत करना होगा। आपका पुराना बीमाकर्ता आपको NCB प्रमाणपत्र प्रदान करेगा।

यदि आप अपनी कार बेचते हैं तो आपका नो क्लेम बोनस नए मालिक को हस्तांतरित कर दिया जाएगा

जैसा कि ऊपर उल्लेख किया गया है, आपका एनसीबी आपसे जुड़ा हुआ है न कि आपकी कार से। इसलिए यदि आप अपनी कार किसी नए मालिक को बेचते हैं, तो आपका मौजूदा एनसीबी अभी भी आपके पास है और आप निरंतर कवरेज का लाभ अपने द्वारा एक नया वाहन खरीदने और उस पर प्रीमियम बचाने के लिए स्थानांतरित कर सकते हैं। नए वाहन में स्थानांतरित करने के लिए, आपको NCB हस्तांतरण के अनुरोध के साथ पत्र-विक्रेता 29 और 30 को पुराने बीमाकर्ता को प्रपत्र और 30 प्रदान करने की आवश्यकता है, और आपको 3 वर्ष के लिए मान्य एक NCB प्रमाणपत्र प्राप्त होगा।

आपको दुर्घटना के मामले में पहले अपनी जेब से भुगतान करना होगा और फिर अपने बीमाकर्ता से प्रतिपूर्ति का दावा करना होगा

दुर्घटनाओं के मामले में मरम्मत महंगी है। अपनी खुद की जेब से भुगतान करना और फिर बीमाकर्ता से प्रतिपूर्ति का दावा करने की परेशानी से गुजरना कई के लिए एक व्यवहार्य विकल्प नहीं है और पहली जगह में बीमा के पूरे उद्देश्य को हरा देता है। उन्हें लागत को कवर करने के लिए सावधि जमा जैसे दीर्घकालिक निवेश में टैप करना पड़ सकता है। हालांकि, यदि आप अपने वाहन को अधिकृत प्रदाता से संबद्ध गैरेज में ले जाते हैं तो आप कैशलेस क्लेम का लाभ ले सकते हैं, जहां गेराज आपकी ओर से बीमाकर्ता के साथ समन्वय करेगा, और बीमाकर्ता सीधे गैरेज में भुगतान स्थानांतरित करता है। आपकी वजह से कोई परेशानी नहीं हुई

यदि आपकी वर्तमान कार मरम्मत से परे नष्ट हो जाती है, तो आप अपने बीमाकर्ता से अपनी नई कार की लागत का दावा कर सकते हैं

बीमा शुरू करने के समय, प्रत्येक पॉलिसी में कुछ न कुछ बीमाकृत घोषित मूल्य (IDV) होता है। दुर्घटना की स्थिति में, आपका बीमा प्रदाता आपको आईडीवी सीमा तक राशि का भुगतान करेगा, इससे अधिक नहीं।

कौन से कारक आपकी कार बीमा प्रीमियम तय करते हैं?

कार बीमा प्रीमियम कई कारकों के कारण परिवर्तनशील होते हैं, और आपको इस प्रकार ऑनलाइन अप-टू-डेट प्रीमियम कैलकुलेटर की मदद लेनी चाहिए।

जनसांख्यिकीय कारकों

क्रेडिट अंक

आपके कार बीमा प्रीमियम तय करने में आपके क्रेडिट स्कोर का महत्वपूर्ण योगदान होता है। आपके क्रेडिट स्कोर जितना कम होगा, आपके द्वारा वसूले जाने वाले प्रीमियम जितने अधिक होंगे। उच्चतर प्रीमियम जो आपसे वसूले जाने की संभावना है। इस प्रकार यह अनुशंसा की जाती है कि आप अपने क्रेडिट स्कोर पर नियमित जांच रखें। आप अपना क्रेडिट स्कोर ऑनलाइन चेक कर सकते हैं।

आयु

बीमा प्रदाता कार चलाने के साथ आपके अनुभव के साथ आपकी उम्र का सह-संबंध रखते हैं और इस प्रकार आपके दुर्घटना में शामिल होने का जोखिम होता है। 18-25 साल के लोगों को आम तौर पर 26-55 आयु वर्ग के लोगों की तुलना में अधिक प्रीमियम लिया जाता है। यह मान लिया गया है कि 26-55 वर्ष की आयु के लोग 18 वर्ष के आसपास, जब वे छोटे थे, अपने चालक का लाइसेंस ले लिया था।

आवासीय क्षेत्र

भौगोलिक स्थानों का दुर्घटनाओं की दर के साथ संबंध है और बीमा कंपनियों ने दुर्घटनाओं की डिग्री के अनुसार क्षेत्रों की मैपिंग की है। आम तौर पर, यदि आप एक भीड़-भाड़ वाले महानगरीय क्षेत्र में रहते हैं, तो आपसे एक उच्च प्रीमियम लिया जाएगा, विशेष रूप से तीसरे पक्ष के कवर के लिए, यदि आप एक कम आबादी वाले क्षेत्र में रहते हैं।

व्यवसाय

कुछ व्यवसायों को दूसरों की तुलना में बहुत अधिक यात्रा की आवश्यकता होती है। उदाहरण के लिए, एक डॉक्टर या कार्यालय के कार्यकारी पर डिलीवरी पेशेवर या वकील से कम प्रीमियम लिया जा सकता है क्योंकि यह माना जाता है कि उन्हें कम हंगामा करना होगा।

वैवाहिक स्थिति

जो लोग शादीशुदा हैं उन्हें कुंवारे या कुंवारे लोगों की तुलना में कम प्रीमियम वसूला जा सकता है क्योंकि विवाहित लोगों को अधिक जिम्मेदार माना जाता है और वे कम यात्रा करते हैं।

लिंग

आमतौर पर, विशेषकर किशोर उम्र और बीस साल की महिलाओं को उनके पुरुष समकक्षों की तुलना में कम प्रीमियम वसूला जाता है क्योंकि यह सांख्यिकीय रूप से दिखाया गया है कि युवा पुरुष छोटी महिलाओं की तुलना में अधिक दुर्घटनाओं में आते हैं।

वाहन संबंधी और व्यक्तिगत कारक

कार और मॉडल बनाएं

बीमाकर्ता प्रत्येक कार मॉडल में होने वाली दुर्घटनाओं की संख्या पर आंकड़े एकत्र करते हैं। मॉडल जो सांख्यिकीय आंकड़ों के अनुसार वर्षों में कई दुर्घटनाओं में शामिल रहे हैं उन मॉडलों की तुलना में अधिक प्रीमियम वसूला जाता है जिन्हें सुरक्षित माना जाता है। संदर्भ, यानी सड़कें जिस पर कार चढ़ती है वह भी एक कारक निभाता है, इसलिए उदा। त्वरण की उच्च दर के साथ एक स्पोर्ट्स कार एक उच्च प्रीमियम चार्ज किया जाएगा

इंजन क्षमता (घन क्षमता)

उच्च इंजन शक्ति वाली कारें, जैसे स्पोर्ट्स कारों को उच्च प्रीमियम का शुल्क मिलता है, क्योंकि हो सकता है कि मालिक उन्हें गति देने का फैसला करें जिससे दुर्घटना का खतरा बढ़ जाता है।

वाहन आयु

पुरानी कारों में बहुत सारे मील और पहनने और उन पर आंसू होते हैं और इस प्रकार उन्हें खराबी का एक उच्च जोखिम माना जाता है। इस प्रकार वे नए वाहनों की तुलना में अधिक प्रीमियम वसूलते हैं।

सुरक्षा विशेषताएं

ऑटोमोटिव रिसर्च एसोसिएशन ऑफ इंडिया (एआरएआई) द्वारा अनुमोदित सुरक्षा सुविधाओं वाली कारें, जैसे कि जीपीएस ट्रैकिंग, कार अलार्म आदि, आमतौर पर बीमाकर्ताओं द्वारा प्रीमियम पर छूट के साथ प्रदान की जाती हैं क्योंकि वे चोरी की स्थिति में पाए जाने की संभावना को बढ़ाते हैं।

आपका अपना ड्राइविंग रिकॉर्ड

यदि आपके पास पिछले दुर्घटना के दावों के साथ एक बेदाग ड्राइविंग रिकॉर्ड है, तो आपको उन लोगों की तुलना में कम प्रीमियम का शुल्क देना होगा जो पहले दुर्घटनाओं में शामिल रहे हैं, क्योंकि उन्हें बीमा कंपनियों द्वारा जोखिम भरा माना जाता है।

बीमा संबंधित कारक

कटौतियां

डिडक्टिबल उस राशि का हिस्सा है जो आपके द्वारा दावा किए जाने पर भुगतान किया जाता है। वे दो प्रकार के होते हैं – नियत और स्वैच्छिक। निश्चित डिडक्टिबल्स बीमा प्रदाता द्वारा तय किए जाते हैं और आपके द्वारा परिवर्तित नहीं किए जा सकते हैं। स्वैच्छिक डिडक्टिबल्स आपके द्वारा तय डिडक्टिबल्स के शीर्ष पर लागू होने का निर्णय लिया जाता है। स्वैच्छिक कटौती की राशि जितनी बड़ी होगी, उतना ही कम प्रीमियम देना होगा।

नो क्लेम बोनस

नो क्लेम बोनस आपकी इंश्योरेंस पॉलिसी में एक ऐड-ऑन है जो आपको एक प्रीमियम देता है या मैच्योरिटी पर प्रीमियम या एकमुश्त राशि या उससे अधिक आम तौर पर सालाना प्रीमियम पर एक प्रतिशत छूट (एक सीमा तक) देय होती है यदि कोई दावा नहीं किया गया है। पूर्ववर्ती वर्षों में आपके द्वारा उठाया गया। यह काफी उपयोगी ऐड-ऑन है, लेकिन इसके परिणामस्वरूप प्रीमियम की दर में वृद्धि होगी।

बीमा पॉलिसी का प्रकार

ऐड-ऑन के साथ व्यापक नीति नंगे-हड्डियों वाले तीसरे पक्ष के कवर की तुलना में अधिक प्रीमियम को आकर्षित करेगी।

ऐड ऑन

ऐड-ऑन अतिरिक्त विशेषताएं हैं जो महत्वपूर्ण परिस्थितियों में बहुत उपयोगी सेवाएं प्रदान करती हैं, जैसे कि यात्रा के बीच में मरम्मत के लिए अपने स्थान पर मैकेनिक को भेजना, ऑन-कॉल रस्सा सुविधा, यात्रा भत्ता या लंबे समय के मामले में प्रतिस्थापन कार भत्ता- गैरेज में कार की मरम्मत, आदि जबकि ऐड-ऑन आपकी पॉलिसी के मूल्य में वृद्धि करते हैं, वे प्रीमियम की कीमतों में वृद्धि में योगदान करते हैं। इस प्रकार आपको सलाह दी जाती है कि ऐड-ऑन पर फालतू खर्च न करें और केवल उन्हीं का चयन करें जो आपकी आवश्यकताओं के लिए महत्वपूर्ण हैं

भारत में कार बीमा के लिए कुछ बहिष्करण क्या हैं?

कुछ प्रकार के बहिष्करण हैं जैसे – टायर क्षति, इंजन क्षति, मूल्यह्रास आदि, जो कि नीति के तहत स्वचालित रूप से कवर नहीं किया जा सकता है, एक उचित ऐड-ऑन खरीदकर कवर किया जा सकता है। हालांकि, कुछ प्रकार के बहिष्करण हैं जो स्थायी या गैर-परक्राम्य हैं और आमतौर पर किसी भी परिस्थिति में कवर नहीं किए जाते हैं। इन स्थायी बहिष्करणों की एक सूची इस प्रकार है।

- उस समय के दौरान किए गए नुकसान की नीति लागू नहीं थी, अर्थात जब रियायती अवधि के बाद भी प्रीमियम का भुगतान न करने के कारण पॉलिसी में विराम हो गया था।

- शराब के प्रभाव में वाहन चलाते समय होने वाली क्षति।

- वाहन को बिना किसी वैध चालक के लाइसेंस के वाहन द्वारा चलाया जा रहा है।

- एक दुर्घटना से हुई क्षति जो जानबूझकर की गई थी।

- परिणामी नुकसान, या नुकसान जो पॉलिसीधारक द्वारा कुछ कार्यों के परिणाम हैं, चाहे जानबूझकर या अनजाने में- जैसे मानसून के दौरान हाइड्रोस्टेटिक नुकसान क्योंकि कार को पानी से भरे क्षेत्र में क्रैंक करने के कारण।

- युद्ध, आक्रमण, आतंकवादी हमले, परमाणु विकिरण, आदि के कारण नुकसान।

- संपार्श्विक अनुबंधों के कारण होने वाले नुकसान जैसे कार को ऋण सुरक्षित करने के लिए गिरवी रखना।

अगर आपकी कार चोरी हो जाती है तो बीमा क्लेम कैसे दर्ज करें?

चोरी के कारण एक दावा दायर करना असाधारण है क्योंकि इससे कार के मूल्य का कुल नुकसान होता है। यहां वे दस्तावेज हैं जो चोरी के लिए आपके दावे के फॉर्म के साथ प्रस्तुत किए जाने की आवश्यकता है।

एफआईआर कॉपी जमा करें

चोरी की गई कार के लिए दावा दायर करने से पहले, बीमाकर्ता को वसूली के लिए एक मेहनती प्रयास करने के लिए मालिक की आवश्यकता होती है। इस संबंध में एक एफआईआर एक अपरिहार्य प्रमाण है और दावा दायर करते समय प्रस्तुत किया जाना चाहिए।

आरटीओ को सूचना

चोर को अपने स्वयं के नाम पर वाहन को स्थानांतरित करने से रोकने के लिए आपके अधिकार क्षेत्र के लिए एक लिखित सूचना क्षेत्रीय परिवहन अधिकारी (आरटीओ) को प्रस्तुत करनी होगी। आरटीओ से पावती के साथ इस पत्र की एक प्रति दावे के साथ जमा करनी होगी।

पंजीकरण प्रमाण पत्र पर चोरी बेचान

उचित रजिस्टर में आरटीओ के पास मौजूद कार के पंजीकरण प्रमाण पत्र के खिलाफ एक चोरी बेचान अनुरोध प्रस्तुत करना होगा। संबंधित अनुरोध के साथ इस तरह का अनुरोध दावे के साथ प्रस्तुत किया जाना चाहिए। यदि इस तरह के प्रमाण पत्र को स्मार्ट कार्ड में रखा जाता है, तो उस कार्ड को बीमाकर्ता के पास समर्पण करना होगा।

मूल वाहन दस्तावेज

सभी मूल कार दस्तावेज जैसे कि नवीनतम टैक्स प्राप्तियां, बीमा पॉलिसी के पहले दो पृष्ठ, डीलरशिप चालान, पंजीकरण प्रमाण पत्र, उत्सर्जन परीक्षण प्रमाण पत्र, आदि जो एक वैध खरीदार द्वारा मांगे गए हैं, को बीमाकर्ता को सौंपना होगा। यह दावा ताकि यह साबित हो जाए कि आपने अपने वाहन को किसी और को बेच दिया है और बीमा कंपनी को धोखा दे रहे हैं।

डंप यार्ड प्रमाण पत्र

अक्सर कई बार जब कोई कार चोरी हो जाती है, तो उसके हिस्सों को छीन लिया जाता है और चेसिस को कुचलने के लिए एक स्क्रैप यार्ड में फेंक दिया जाता है। आपके बीमाकर्ता को आपको चोरी के क्षेत्र में स्थानीय स्क्रैप यार्ड से एक प्रमाण पत्र प्राप्त करने की आवश्यकता हो सकती है कि इस तरह के वाहन को स्क्रैप यार्ड में नहीं भेजा गया है।

कार का स्वामित्व स्थानांतरित करें

ऋण प्रदाता से आभार

आपको ऋणदाता को चोरी के बारे में सूचित करना होगा यदि आपने कार खरीदने के लिए ऋण लिया था और बीमा कंपनी को इस तरह की सूचना की एक रसीद प्रस्तुत करें, साथ ही नवीनतम ऋण दस्तावेजों के साथ यह दर्शाने के लिए कि ऋण राशि कितनी चुकानी बाकी है । यह आपको भुगतान की गई अंतिम राशि से काट लिया जाएगा। व्यवहार में, ऋणदाता को पावती या निकासी प्रमाणपत्र सौंपने से पहले शेष ऋण राशि का भुगतान करने की आवश्यकता हो सकती है ताकि आपको ऋणदाता बैंक के साथ बातचीत करने की आवश्यकता हो।

कोई ट्रेस सर्टिफिकेट नहीं

बीमा कंपनी आपको केवल दो से छह महीने के बाद राशि का भुगतान करेगी जब अदालत ने नो-ट्रेस प्रमाणपत्र जारी किया कि यह प्रमाणित किया जाए कि पुलिस आपके चोरी के वाहन का पता लगाने में विफल रही है। इस नो-ट्रेस प्रमाणपत्र को अंतिम भुगतान का दावा करने के लिए बीमाकर्ता के साथ प्रस्तुत किया जाना है।

एनओसी और क्षतिपूर्ति पत्र

आपको वाहन स्वामित्व को स्थानांतरित करने के लिए एनओसी भी प्रस्तुत करने की आवश्यकता है और बीमा कंपनी को क्षतिपूर्ति के लिए भी उन्हें अपनी ओर से किसी भी अंशदायी कार्यों के लिए क्षतिपूर्ति करने की आवश्यकता है जो अनजाने में चोरी की सुविधा देता है।

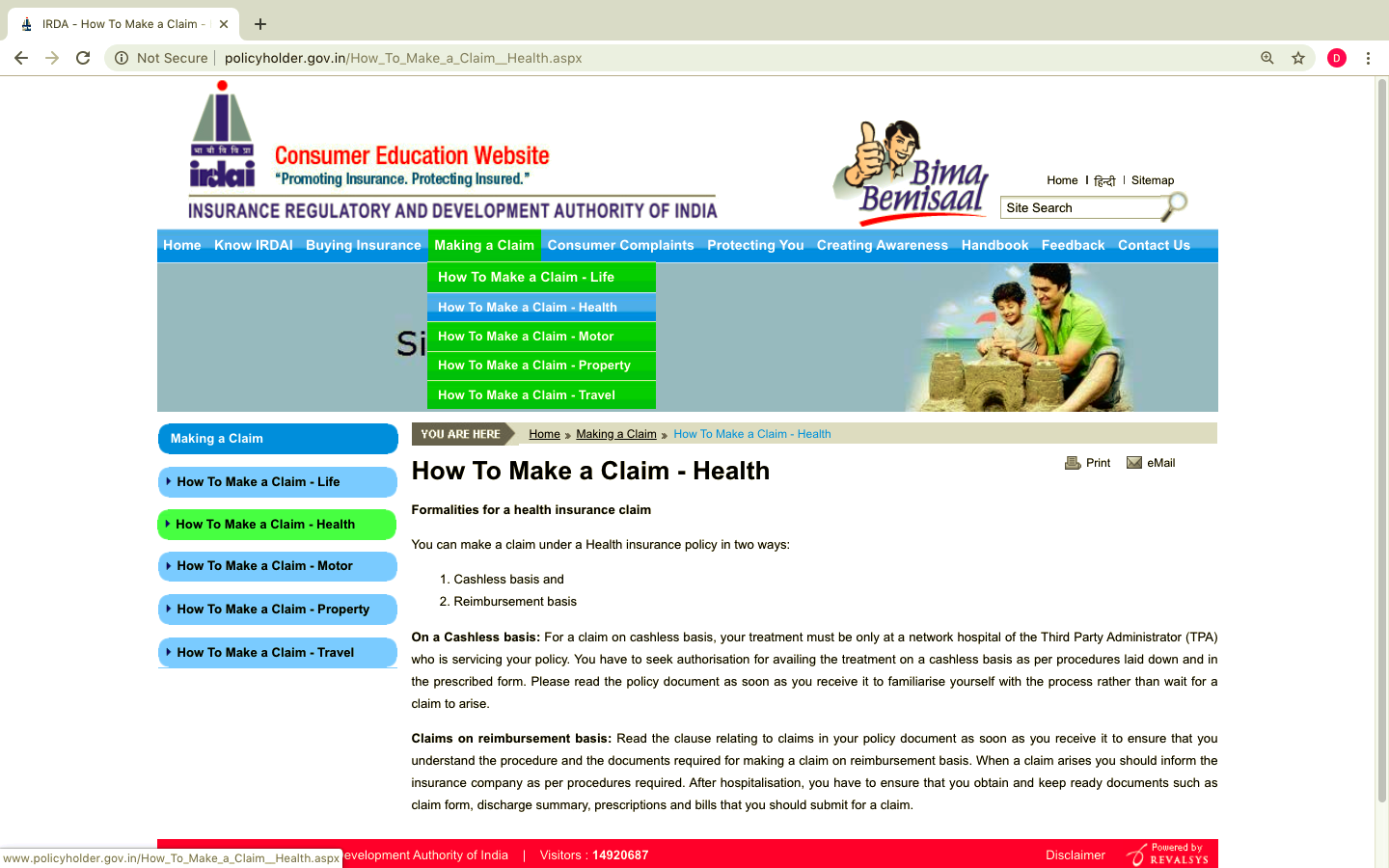

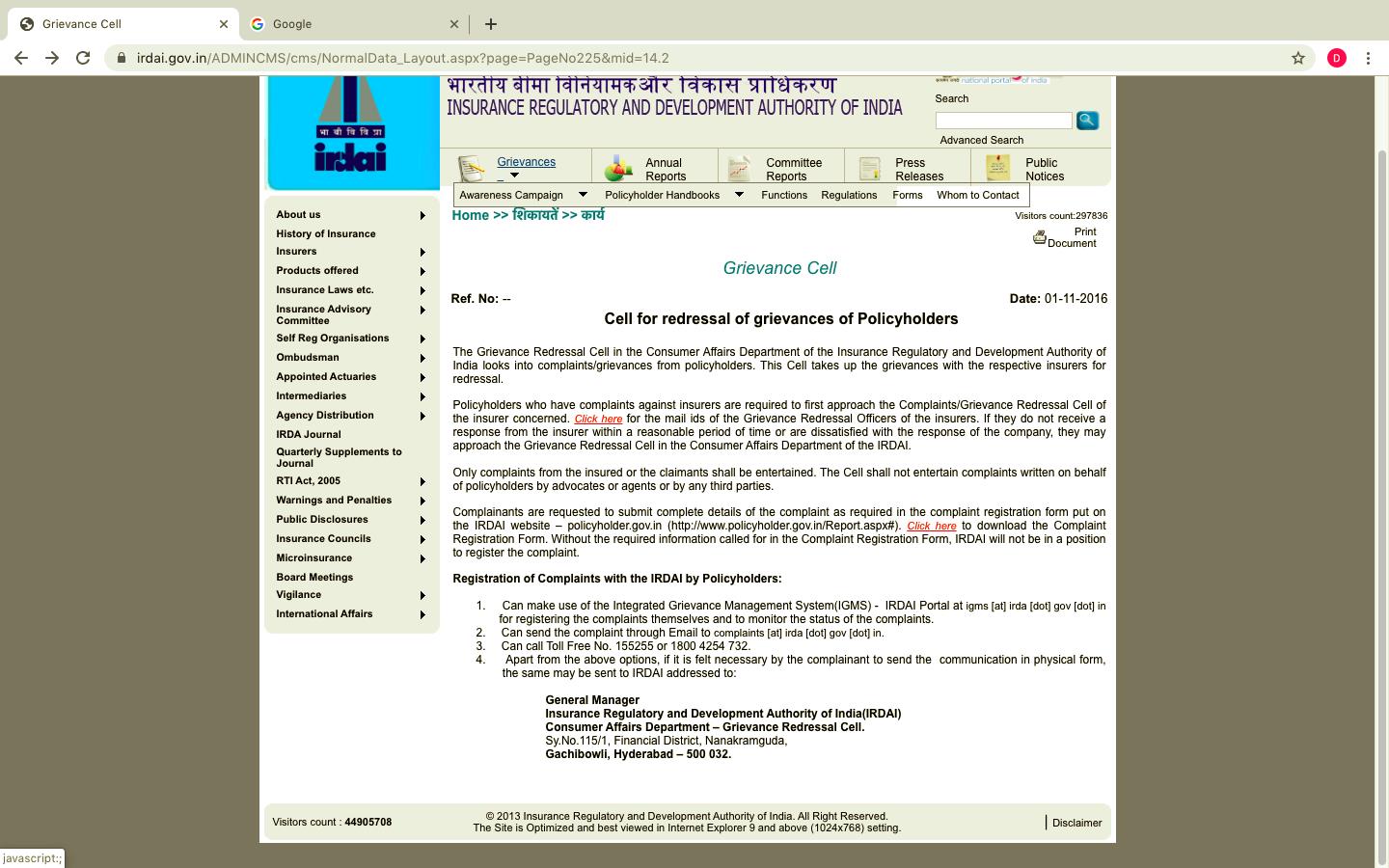

बीमा प्रदाता के खिलाफ शिकायत कैसे दर्ज करें?

यदि आप असंतुष्ट हैं या ऐसा महसूस करते हैं कि दावे को गलत तरीके से खारिज कर दिया गया है, या जानबूझकर देरी की गई है, तो निवारण के लिए कुछ रास्ते तलाशने हैं।

- एक शिकायत बीमा प्रदाता के नामित शिकायत निवारण अधिकारी के पास दर्ज की जा सकती है, जो आमतौर पर वरिष्ठ प्रबंधन का सदस्य होता है।

- संबंधित राज्य के कार्यकारी परिषद के बीमाकर्ताओं के बीमा लोकपाल के साथ एक औपचारिक शिकायत दर्ज की जा सकती है, जिसका निर्णय बीमा प्रदाता के लिए बाध्यकारी है।

भारतीय बीमा नियामक प्राधिकरण (IRDA) के उपभोक्ता मामलों के विभाग के शिकायत निवारण प्रकोष्ठ के पास शिकायतें@irda.gov.in पर एक ईमेल भेजकर या 155255 (या) 1800 4254 732 पर फोन कॉल के जरिए शिकायत दर्ज की जा सकती है। । IRDA को igms.irda.gov.in पर एकीकृत शिकायत प्रबंधन प्रणाली (IGMS) के माध्यम से भी संपर्क किया जा सकता है।

अंत में, आप ऑनलाइन साइन अप करके राष्ट्रीय उपभोक्ता हेल्पलाइन पर भी शिकायत कर सकते हैं, 1800-11-4000 या 14404 पर कॉल करके या 8130009809 पर एसएमएस कर सकते हैं या ऐप पर साइन अप कर सकते हैं, मुकदमेबाजी न्यायपालिका के एक उपभोक्ता अदालत में दर्ज की जा सकती है। बीमा कं पनियों के खिलाफ निजी शिकायतों में वृद्धि हुई है।

Leave a Reply