भारत में जीवन बीमा के बारे में सामान्य प्रश्न

विषय - सूची

आपको जीवन बीमा योजना में निवेश क्यों करना चाहिए?

- वित्तीय सुरक्षा

- दुर्घटनाएँ और बीमारियाँ

- निवेश के विकल्प

- ऋण चुकौती और संपार्श्विक

- कर लाभ

जीवन बीमा योजनाओं से जुड़े कुछ विशिष्ट शब्द क्या हैं?

- अवधि

- छूट अवधि

- फ्री-लुक पीरियड

- व्यपगत नीति

- सुनिश्चित राशि

- मृत्यु का लाभ

- आकस्मिक लाभ

- नकद मूल्य

- बहाली

- सवार

- वेस्टिंग एज

- प्रीमियम की छूट

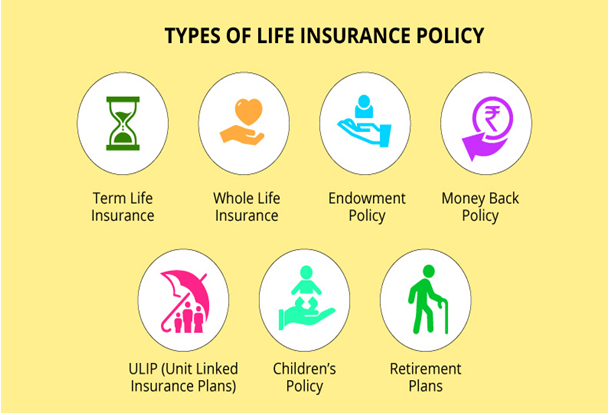

भारत में जीवन बीमा योजना के प्रकार क्या हैं?

टर्म इंश्योरेंस प्लान

भारत में उपलब्ध टर्म इंश्योरेंस के प्रकार

लेवल टर्म इन्शुरन्स

बढ़ता हुआ टर्म इंश्योरेंस

घटता हुआ टर्म इंश्योरेंस

प्रीमियम की वापसी के साथ टर्म इंश्योरेंस (TROP)

यूनिट लिंक्ड इंश्योरेंस प्लान

यूलिप के प्रकार

इक्विटी फंड

डेट फंड

टाइप I यूलिप

टाइप II यूलिप

बंदोबस्ती योजना

भारत में बंदोबस्ती योजना के प्रकार

यूनिट लिंक्ड बंदोबस्ती योजना

के साथ- लाभ बंदोबस्ती योजना

पूर्ण बंदोबस्ती योजना

कम लागत वाली बंदोबस्ती योजना

मनी-बैक बीमा योजना

संपूर्ण जीवन बीमा योजना

भारत में उपलब्ध संपूर्ण जीवन योजनाओं के प्रकार

गैर-सहभागी संपूर्ण जीवन बीमा योजना

संपूर्ण जीवन बीमा योजना में भाग लेना

स्तर प्रीमियम संपूर्ण जीवन बीमा योजना

सीमित भुगतान पूर्ण जीवन बीमा योजना

एकल-प्रीमियम संपूर्ण जीवन बीमा योजना

इंटरमीडिएट प्रीमियम संपूर्ण जीवन बीमा योजना

बाल बीमा योजनाएं

बाल बीमा योजनाओं के प्रकार

यूनिट लिंक्ड चाइल्ड इंश्योरेंस प्लान (ULIP)

पारंपरिक बंदोबस्ती योजना

बाल बीमा योजनाओं में निहित आयु क्या है?

पेंशन योजनाएं

भारत में पेंशन योजना के प्रकार

आस्थगित वार्षिकी योजना

तत्काल वार्षिकी योजना

पेंशन योजना के साथ या उसके बिना

राष्ट्रीय पेंशन योजना (एनपीएस)

भारत में बीमा पॉलिसियों में सामान्य बहिष्करण क्या हैं?

- आत्महत्या के कारण मौत

- पॉलिसी धारक के कार्यों के प्रत्यक्ष परिणाम के रूप में मृत्यु

- नशा या नशीले पदार्थों के कारण मौत

- युद्ध या आतंकवाद या प्राकृतिक आपदा के कारण मौत

- आत्मदाह की चोट के कारण मौत

- यौन संचारित रोगों के कारण मृत्यु

राइडर्स क्या हैं और वे बीमा नीतियों को कैसे बढ़ा सकते हैं?

- स्थायी और आंशिक विकलांगता

- गंभीर बीमारी

- दुर्घटना में मृत्यु

- प्रीमियम की छूट

- आय लाभ

क्या दो या अधिक जीवन बीमा योजनाओं को खरीदना एक अच्छा विचार है

- लाभ

- नुकसान

जीवन बीमा पॉलिसी पर कर लाभ कैसे प्राप्त करें?

- आयकर अधिनियम की धारा 80C के तहत प्रीमियम के लिए कटौती

- आयकर अधिनियम की धारा 10 (10 D) के तहत परिपक्वता लाभ के लिए छूट

ऐसे कौन से कारक हैं जो प्रभावित करते हैं कि कितना प्रीमियम प्रभार्य है?

- आयु

- स्वास्थ्य रिकॉर्ड और चिकित्सा इतिहास

- लिंग

- धूम्रपान और शराब पीना

- व्यवसाय

- जीवन शैली और शौक

- मोटापा

कैसे तय करें कि जीवन बीमा की कितनी जरूरत है?

बीमित व्यक्ति की मृत्यु के मामले में जीवन बीमा दावा कैसे दायर करें?

बीमा प्रदाता के खिलाफ शिकायत कैसे दर्ज करें?

जीवन बीमा का उपयोग परिवार के सदस्यों और आश्रितों के लिए बढ़ी हुई वित्तीय सुरक्षा प्रदान करने के लिए किया जाता है जब वे अब नहीं होते हैं, या अनिश्चितता और चुनौतीपूर्ण समय के खिलाफ सुरक्षा के रूप में। विशिष्ट योजनाओं के आधार पर, उन्हें असंख्य प्रयोजनों के लिए उपयोग किया जा सकता है जैसे कि नियोजित खर्च जैसे कि बंधक, छुट्टियों और महंगे कॉलेज ट्यूशन के दौरान पूरे जीवन भर के लिए।

आपको जीवन बीमा योजना में निवेश क्यों करना चाहिए?

भारत में 1 बिलियन से अधिक 369 मिलियन लोगों की वर्तमान आबादी है। हालांकि, यह 988 मिलियन से अधिक भारतीयों का अनुमान है, अर्थात 74% से अधिक आबादी के पास किसी भी प्रकार की जीवन बीमा पॉलिसी नहीं है। उन 26% लोगों में से जिनके पास कुछ जीवन बीमा है, उनमें से अधिकांश का बीमा केवल 7.8% की औसत के लिए किया जाता है, जिन्हें वास्तव में बीमित व्यक्ति की मृत्यु के वित्तीय सदमे को कवर करने की आवश्यकता होगी। यहाँ पाँच मुख्य कारण हैं कि आपको निश्चित रूप से जीवन बीमा के कुछ प्रकार खरीदने की आवश्यकता है।

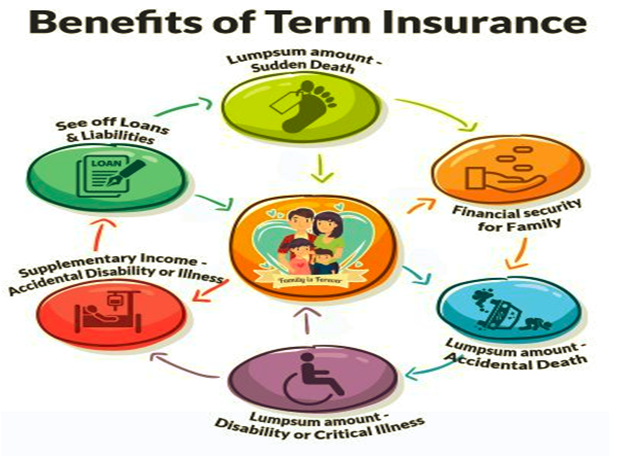

वित्तीय सुरक्षा

जीवन बीमा का सबसे मूल उद्देश्य प्राथमिक ब्रेडविनर के रूप में आपकी मृत्यु के मामले में आपके परिवार के लिए वित्तीय सुरक्षा प्रदान करना है। जीवन बीमा बुनियादी दैनिक खर्चों के लिए प्रदान करने में मदद करता है, सवार शिक्षा जैसे मील के पत्थर के खर्च को सुनिश्चित कर सकते हैं और यह सुनिश्चित कर सकते हैं कि आपके परिवार के जीवन स्तर में बहुत गिरावट नहीं आएगी। यह आपको अपने जीवन को जीने के लिए मन की शांति प्रदान करता है, यह ज्ञात है कि यदि आपके साथ कुछ होता है, तो आपके प्रियजनों का ध्यान रखा जाएगा।

दुर्घटनाएँ और बीमारियाँ

जीवन की अनिश्चितता कभी-कभी आपको एक दुर्भाग्यपूर्ण परिस्थिति में डाल देती है जहां आप घायल हो सकते हैं और एक दुर्घटना से गंभीर रूप से अक्षम हो सकते हैं, जिससे आप अपने परिवार को प्रदान नहीं कर पाएंगे। जीवन बीमा पॉलिसियों में राइडर्स हॉस्पिटलाइज़ेशन का ध्यान रखते हैं और अपनी आय को बदलने के लिए आवर्ती भुगतान प्रदान करते हैं।

निवेश के विकल्प

जीवन बीमा योजनाओं का उपयोग न केवल मृत्यु लाभ के लिए किया जाता है, बल्कि बहुत सुंदर निवेश रिटर्न भी प्रदान करते हैं। यूलिप और एंडोमेंट पॉलिसी जैसी नीतियां बाजार में निवेश करने और रिटर्न प्रदान करने के लिए आपके पैसे का उपयोग करती हैं, और इन योजनाओं को अतिरिक्त आय या प्रमुख खर्चों और विलासिता जैसे कार या छुट्टियों की खरीद के लिए निवेश के उद्देश्य से खरीदा जा सकता है।

ऋण चुकौती और संपार्श्विक

जीवन बीमा से मृत्यु लाभ का उपयोग आपके परिवार के सदस्यों द्वारा आपके जीवनकाल में प्राप्त किए गए प्रमुख ऋणों का भुगतान करने के लिए किया जा सकता है। कुछ योजनाएँ पॉलिसी की अवधि के दौरान आवर्ती बोनस के भुगतान के लिए भी प्रदान करती हैं। इस प्रकार, वास्तव में, उन्हें गिरवी, रियल एस्टेट और शिक्षा जैसे प्रमुख खर्चों की देखभाल के लिए निवेश उपकरणों के रूप में उपयोग किया जाता है। संपूर्ण जीवन नीतियों जैसी कुछ योजनाओं को बैंक ऋण के लिए संपार्श्विक के रूप में भी आसानी से स्वीकार किया जाता है।

कर लाभ

कई जीवन बीमा पॉलिसियां आकर्षक कर बचत विकल्प प्रदान करती हैं, जहां प्रीमियम भुगतान आयकर अधिनियम की धारा 80 C के तहत आयकर छूट के लिए अर्हता प्राप्त करता है, और परिपक्वता लाभ आयकर अधिनियम की धारा 10 (10 D) के तहत कर कटौती के लिए अर्हता प्राप्त कर सकता है।

जीवन बीमा योजनाओं से जुड़े कुछ विशिष्ट शब्द क्या हैं?

अवधि

पॉलिसीधारक को पॉलिसी के अंतर्गत आने वाले वर्षों की संख्या को कवर किया जाएगा। अवधि के अंत में, पॉलिसी परिपक्व होती है और व्यक्ति परिपक्वता लाभ और अन्य अर्जित बोनस पाने का हकदार होगा।

छूट अवधि

अनुग्रह अवधि पॉलिसीधारक को दी गई समय की अवधि का विस्तार है यदि वह समय सीमा के भीतर भुगतान करने में असमर्थ है। यह आमतौर पर 15 से 30 दिनों का होता है।

फ्री-लुक पीरियड

नई पॉलिसी की शुरुआत के बाद प्रदान की जाने वाली थोड़ी सी अवधि, पॉलिसीधारक की शर्तों से असंतुष्ट होने की स्थिति में पॉलिसी को रद्द करने की अनुमति देती है।

व्यपगत नीति

जब पॉलिसीधारक समय सीमा के भीतर भुगतान नहीं करता है और न ही ग्रेस अवधि के बाद भी बीमा लाभ बंद हो जाता है और पॉलिसी रद्द हो जाती है। निरस्त नीति को एक व्यपगत नीति के रूप में जाना जाता है।

सुनिश्चित राशि

पॉलिसीधारक पॉलिसी की अवधि को रेखांकित करने की स्थिति में पॉलिसी की परिपक्वता पर पॉलिसीधारक को गारंटी की एकमुश्त राशि की गारंटी देता है। इसके अतिरिक्त, बीमित राशि के साथ अन्य देय लाभ भी हो सकते हैं।

मृत्यु का लाभ

पॉलिसीधारक की अकाल मृत्यु / पॉलिसी की अवधि के निर्वाह के दौरान बीमित व्यक्ति के मामले में लाभार्थी / नामांकित व्यक्ति द्वारा भुगतान प्राप्य है।

आकस्मिक लाभ

पॉलिसीधारक की अकाल मृत्यु के मामले में पॉलिसी अवधि के दौरान / बीमित व्यक्ति की मृत्यु होने पर मृत्यु लाभ के अतिरिक्त देय बोनस राशि, लेकिन केवल दुर्घटना के कारण मृत्यु के मामले में।

नकद मूल्य

पॉलिसी पॉलिसीधारक के लिए समय से पहले रद्द हो जाने पर देय मूल्य। नकद मूल्य वह लागत है जिस पर उस पल में पॉलिसी बेची जा सकती है। यह भुगतान की गई प्रीमियम की राशि के साथ बढ़ती रहती है।

बहाली

पॉलिसीधारक के पास एक पेनल्टी के साथ भुगतान करके अनुग्रह अवधि के बाद व्यपगत पॉलिसी को नवीनीकृत करने का विकल्प हो सकता है। इसे पॉलिसी की बहाली कहा जाता है।

राइडर

राइडर्स अतिरिक्त विशेषताएं हैं जिससे पॉलिसीधारक बोनस भुगतान प्राप्त करने के लिए पात्र बन जाता है और विशेष आयोजनों की घटना पर अतिरिक्त लाभ प्राप्त करता है। ये नीति के मूल्य को बढ़ाते हैं।

वेस्टिंग एज

वेस्टिंग उम्र वह है जब पॉलिसीधारक पॉलिसी से पेआउट लेना शुरू करता है। बाल बीमा पॉलिसियों के लिए उम्र कम करने की उम्र वह है जब पॉलिसी उस बच्चे को हस्तांतरित की जाती है जो नया पॉलिसीधारक बन जाता है। आमतौर पर, यह तब होता है जब बच्चा 18 साल की उम्र में बदल जाता है।

प्रीमियम की छूट

उन राइडर्स में से एक जहां पॉलिसीधारक विकलांगता से पीड़ित होने के बाद भुगतान करने की जिम्मेदारी से वंचित है, लेकिन पॉलिसी के तहत निर्धारित लाभ प्राप्त करना जारी रखता है।

भारत में जीवन बीमा योजना के प्रकार क्या हैं?

टर्म इंश्योरेंस प्लान

टर्म इंश्योरेंस जीवन बीमा पॉलिसी के सबसे बुनियादी प्रकारों में से एक है, जहां स्थायी जीवन बीमा के विपरीत, एक समाप्ति की तारीख होती है, जिसके भीतर यदि पॉलिसी धारक की मृत्यु हो जाती है, तो लाभार्थियों को मृत्यु लाभ मिलता है जो पॉलिसी के तहत एक सुनिश्चित राशि है।

भारत में उपलब्ध टर्म इंश्योरेंस के प्रकार

टर्म इंश्योरेंस को मुख्य रूप से चार व्यापक श्रेणियों में वर्गीकृत किया गया है –

- लेवल टर्म इन्शुरन्स

योजना की पूरी अवधि के लिए प्रीमियम दर निर्धारित रहती है। यह विशेष रूप से खरीदने के लिए लाभदायक है जब आप युवा होते हैं जब देय प्रीमियम कम होगा और आपके द्वारा बड़ी उम्र के रूप में आपसे अधिक राशि का शुल्क नहीं लिया जाएगा। इसके अलावा, अर्थव्यवस्था की मुद्रास्फीति की दर के साथ प्रीमियम की दर में वृद्धि नहीं होती है।

- बढ़ता हुआ टर्म इंश्योरेंस

हालांकि, प्रीमियम की दर नियत रहती है, भले ही पॉलिसी की शर्तों के आधार पर, हर साल समय-समय पर बीमा राशि या मृत्यु लाभ एक निश्चित बिंदु तक या असीमित सीमा तक बढ़ता है। यह मुद्रास्फीति के प्रभावों का मुकाबला करने के लिए एक शानदार नीति है, लेकिन प्रीमियम स्तर की बीमा राशि से अधिक है।

- घटता हुआ टर्म इंश्योरेंस

प्रीमियम स्थिर रहता है लेकिन मृत्यु लाभ हर साल घटता रहता है और अवधि समाप्त होने की ओर शून्य हो जाता है। घटती हुई अवधि की बीमा पॉलिसियां सभी प्रकार की योजनाओं में सबसे कम प्रीमियम की पेशकश करती हैं और आमतौर पर एक विशिष्ट ऋण को ध्यान में रखकर खरीदी जाती हैं।

- प्रीमियम की वापसी के साथ टर्म इंश्योरेंस (TROP)

वेनिला टर्म इंश्योरेंस के विपरीत, प्रीमियम के रूप में भुगतान की गई राशि पॉलिसीधारक को टर्म की समाप्ति पर वापस कर दी जाती है। हालांकि, यह समझ में आता है कि प्रीमियम TROP योजनाएं हैं, इस प्रकार बाकी बीमा योजनाओं की तुलना में काफी अधिक हैं।

आपको टर्म इंश्योरेंस में क्यों निवेश करना चाहिए

- कम प्रीमियम उच्च कवर

टर्म इंश्योरेंस अन्य प्रकार की स्थायी बीमा पॉलिसियों की तुलना में बेहद कम प्रीमियम पर अधिक मात्रा में कवरेज प्रदान करता है, क्योंकि परंपरागत रूप से, न तो कोई लाभ देय होता है और न ही प्रीमियम का भुगतान किया गया पैसा मिलता है, यदि पॉलिसीधारक टर्म को छोड़ देता है। उदाहरण के लिए, आम तौर पर आपकी वार्षिक आय का केवल 2-3% प्रीमियम के रूप में कवर होता है जो आपकी वार्षिक आय का 20 गुना होता है। चूंकि इस तरह की प्रीमियम राशि बहुत कम है, इसलिए निवेश किया गया पैसा परिवार के बजट में सेंध नहीं लगाता है, हालांकि, दुर्भाग्यपूर्ण घटना की स्थिति में बड़ी राशि का आश्वासन परिवार को रोटी कमाने वाले के नुकसान से बचने में मदद करता है।

- प्रीमियम की वापसी के साथ टर्म प्लान (TROPS)

आजकल, हालांकि, भारत में कई बीमा प्रदाताओं ने टर्म प्लान ऑफ प्रीमियम (TROPS) के साथ शुरुआत की है, जहां प्रीमियम के रूप में भुगतान की गई पूरी राशि पॉलिसीधारक को अवधि समाप्त होने पर वापस लौटा दी जाती है। हालाँकि, यह ध्यान दिया जाना चाहिए कि इन TROPS योजनाओं में वेनिला टर्म बीमा योजनाओं की तुलना में अधिक प्रीमियम है जो प्रीमियम वापस नहीं करते हैं। आत्मसमर्पण मूल्य, जो पॉलिसीधारक को लौटाए गए धन की राशि है यदि बीमा योजना की अवधि समाप्त होने से पहले छोड़ा जाता है, तो TROPS टर्म योजनाओं के मामले में प्राप्य भी हो सकता है।

यूनिट लिंक्ड इंश्योरेंस प्लान

यूनिट लिंक्ड इंश्योरेंस प्लान (ULIP) आपको जीवन बीमा कवर प्रदान करने के लिए आपके पैसे के हिस्से का उपयोग करते हैं और दूसरे हिस्से को इक्विटी या डेट इंस्ट्रूमेंट्स जैसे शेयर या बॉन्ड में निवेश किया जाता है। 2010 में इंश्योरेंस रेगुलेटरी एंड डेवलपमेंट अथॉरिटी ऑफ इंडिया (IRDAI) द्वारा लाए गए परिवर्तनों के अनुसार, ULIP में अब 5 साल की बढ़ी हुई लॉक-इन अवधि है, हालाँकि, यह देखते हुए कि जीवन बीमा एक अभिन्न अंग है, आपको देखना चाहिए अधिकतम लाभ प्राप्त करने के लिए यूलिप के पूरे कार्यकाल यानी 10 से 15 वर्षों के लिए इसे धारण करना।

यूलिप के प्रकार

यूलिप में निवेश किए गए फंडों के प्रकारों के आधार पर निम्नानुसार वर्गीकृत किया जा सकता है:

- इक्विटी फंड

यहां अधिकांश निवेश स्टॉक और शेयरों में उच्च जोखिम के साथ किए जाते हैं, लेकिन संभावित रूप से उच्चतर दर।

- कर्ज फंड

यहां अधिकांश ने कम जोखिम और वापसी की कम दर के साथ ऋण साधनों में निवेश किया, और दोनों के बीच संतुलन के साथ एक बैलेंस्ड फंड।

पॉलिसीधारक की मृत्यु पर दिए गए लाभ के आधार पर, “यूलिप को वर्गीकृत किया जा सकता है”

- टाइप I ULIP

यह नामांकित व्यक्ति को धनराशि या जो भी अधिक हो, राशि का भुगतान करता है।

- टाइप II ULIP

यह बीमित रकम और फंड वैल्यू दोनों का भुगतान करता है।

आपको यूलिप में क्यों निवेश करना चाहिए

- निवेश प्लस बीमा

यूलिप पारंपरिक जीवन बीमा का एक आकर्षक विकल्प हो सकता है क्योंकि वे दोनों सर्वश्रेष्ठ प्रदान करते हैं – आपको एक इक्विटी निवेश के साथ जीवन बीमा भी मिलता है।

- निवेश पर कर बचत

इसके अलावा, ULIP में निवेश अब आयकर अधिनियम की धारा 80 C के तहत प्रति वर्ष 1.5 लाख तक की कर कटौती के लिए पात्र है, और परिपक्वता पर धारा 10 (10D) के तहत रिटर्न भी पूरी तरह से कर-मुक्त है। वे बहुत लंबी अवधि के निवेश के अनुकूल भी हैं क्योंकि पैसा कम हो जाता है और एक प्रतिष्ठित प्रबंधक द्वारा प्रबंधित एक स्मार्ट पोर्टफोलियो शेयर बाजार से जबरदस्त रिटर्न का लाभ उठा सकता है।

- लचीला

यूलिप को आपकी जोखिम की भूख और बाजार की स्थितियों के अनुसार आपको इक्विटी में निवेश से शुद्ध ऋण साधनों में बदलने के लिए तैयार किया गया है। उत्पाद के लॉक-इन कार्यकाल की समाप्ति के आधार पर वित्तीय आपातकाल के दौरान निधि को निकाला जा सकता है।

यूलिप में निवेश करने से पहले ध्यान देने योग्य बातें

यूलिप भले ही पोर्टफोलियो में विविधता लाए, लेकिन वे इक्विटी लिंक्ड सेविंग स्कीम्स (ईएलएसएस) की तुलना में अभी भी थोड़ा जोखिम भरे हैं, लेकिन जीवन बीमा और बेहतर रिटर्न की पेशकश करते हैं। वे सरल बंदोबस्ती योजनाओं की तुलना में बहुत अधिक जोखिम वाले हैं क्योंकि पहले से निर्धारित परिपक्वता राशि नहीं है, और यह निवेश की गई अंतर्निहित प्रतिभूतियों के प्रदर्शन पर निर्भर करता है। यूलिप को 3 साल के भीतर सरेंडर किया जा सकता है लेकिन फिर बीमा कवर तुरंत बंद हो जाएगा। हालांकि, छोड़ देने वाला मूल्य केवल 3 साल बाद वापस लिया जा सकता है। यूलिप की वापसी की संभावित दर म्युचुअल फंड की तुलना में कम है।

एंडोमेंट (Endowment) प्लान

एंडोमेंट प्लान एक बचत योजना के साथ पारंपरिक टर्म लाइफ इंश्योरेंस प्लान का एक संयोजन है, जिसके तहत पॉलिसीधारक को पॉलिसी की अवधि की समाप्ति की रूपरेखा देने पर एक बीमित राशि या परिपक्वता लाभ का भुगतान किया जाता है। अकाल मृत्यु के मामले में, नामिती को एक बीमित राशि और एक बोनस राशि प्राप्त होगी जो मृत्यु लाभ है। कई योजनाएं पॉलिसी की अवधि के दौरान बोनस भुगतान की पेशकश करती हैं।

भारत में एंडोमेंट योजना के प्रकार

एंडोमेंट योजनाओं को मोटे तौर पर चार प्रमुख प्रकारों में वर्गीकृत किया जा सकता है –

- यूनिट लिंक्ड एंडोमेंट प्लान

यूनिट लिंक्ड एंडोमेंट प्लान (ULEP) के साथ, प्रीमियम का एक हिस्सा एक अनुमानित राशि की ओर रखा जाता है और बाकी का परिपक्वता लाभ के लिए एक सामान्य पूल में योगदान दिया जाता है, जो बाजार में विभिन्न प्रकार के फंडों में निवेश करता है, जिनमें से योजना की खरीद के दौरान पॉलिसीधारक द्वारा चुना जा सकता है। आम पूल को तब इकाइयों में विभाजित किया जाता है और फंड के लिए उनके योगदान के आधार पर पॉलिसीधारक को कई इकाइयां आवंटित की जा सकती हैं। इस प्रकार की योजना स्पष्ट रूप से बाजार के जोखिम के अधीन है।

- लाभ के साथ एंडोमेंट प्लान

एंड-प्रॉफिट एंडोमेंट प्लान के तहत, पॉलिसीधारक को परिपक्वता पर सुनिश्चित राशि या पॉलिसीधारक के समय से पहले निधन के मामले में मृत्यु लाभ के रूप में गारंटी दी जाती है। हालांकि, इसके साथ-साथ, बीमाकर्ता समय-समय पर पॉलिसीधारक को अवधि बोनस भी प्रदान कर सकता है। हालांकि, बोनस तय नहीं है, और क्वांटम पॉलिसीधारक द्वारा किए गए निवेश की राशि और उस समय के दौरान बीमाकर्ता के मुनाफे पर निर्भर करता है। इस तरह की योजनाएं बोनस प्रदान करती हैं, इन्हें आमतौर पर गिरवी रखी गयी वस्तुओं के लिए इस्तेमाल किया जा सकता है।

- पूर्ण एंडोमेंट प्लान

आमतौर पर परिपक्वता पर मिलने वाला लाभ पॉलिसीधारक के समय से पहले निधन पर मृत्यु लाभ से कम हो सकता है, हालांकि, पूर्ण बंदोबस्ती नीति के मामले में, बीमित राशि मृत्यु लाभ के बराबर होने की गारंटी है। इसके अतिरिक्त, परिपक्वता के समय बोनस की कुछ राशि भी दी जाती है। हालाँकि, प्रीमियम उच्च पक्ष पर हो सकता है।

- कम लागत वाली एंडोमेंट प्लान

लो-कॉस्ट एंडोमेंट प्लान में घटते टर्म इंश्योरेंस के तत्व और निवेश के तत्व का मिश्रण होता है। टर्म इंश्योरेंस कम करने में, मृत्यु लाभ और बीमित राशि हर साल घटती रहती है, और अवधि समाप्त होने की ओर शून्य हो जाती है। इस प्रकार, इन योजनाओं का उपयोग वास्तविक जीवन बीमा पॉलिसी के बजाय बंधक जैसे विशिष्ट ऋण का भुगतान करने के लिए किया जाता है।

आपको एंडोमेंट प्लान में क्यों निवेश करना चाहिए

बंदोबस्ती नीतियां कुछ प्रमुख लाभ प्रदान करती हैं

- गांठ-सम प्लस कवर

एक बंदोबस्ती योजना एक बढ़े हुए मृत्यु लाभ के साथ एकमुश्त भुगतान प्रदान करती है और इस प्रकार उन्हें निवेश वाहनों के रूप में उपयुक्त बनाती है। सुनिश्चित राशि के साथ, यदि पॉलिसीधारक की मृत्यु समय के दौरान हो जाती है, तो टीम के साथ मृत्यु लाभ के रूप में एक अतिरिक्त बोनस देय होता है।

- दोहरा उदेस्य (Dual Purpose)

एंडोमेंट पॉलिसी लंबी अवधि के निवेश लाभ के साथ पारंपरिक टर्म लाइफ इंश्योरेंस पॉलिसियों के रूप में दोहरे उद्देश्य की पूर्ति करती है। वे पारंपरिक टर्म इंश्योरेंस पॉलिसी की तुलना में अधिक रिटर्न देते हैं।

- टैक्स लाभ

एंडोमेंट पॉलिसियां धारा 80 सी के तहत प्रीमियम भुगतान और आयकर अधिनियम की धारा 10 डी के तहत परिपक्वता या मृत्यु लाभ पर अंतिम भुगतान के लिए कर छूट के लिए सुंदर कर छूट प्रदान करती हैं।

- कम जोखिम के साथ दीर्घकालिक बचत

एंडोमेंट पॉलिसियां अन्य पॉलिसी की तुलना में अपेक्षाकृत सुरक्षित निवेश विकल्प हैं, टर्म इंश्योरेंस और इंश्योरेंस इन्वेस्टमेंट के लिए दोनों दुनिया के सर्वश्रेष्ठ को मिलाकर, और इन्हें 10 से 40 साल के लिए लॉन्ग टर्म के लिए भी खरीदा जा सकता है।

- राइडर्स और बोनस

बंदोबस्ती नीतियां दुर्घटना से मृत्यु लाभ, विकलांगता और गंभीर बीमारी प्रीमियम छूट, गंभीर बीमारी बोनस आदि जैसी राइडर्स के साथ आपकी नीतियों को बढ़ाने का विकल्प प्रदान करती हैं। साथ ही समय-समय पर मुनाफे वाली नीतियों जैसी नीतियों के मामले में, बीमा प्रदाता द्वारा अतिरिक्त बोनस की घोषणा की जा सकती है जो गिरवी जैसे प्रमुख खर्चों का भुगतान करने में मदद कर सकता है।

एंडोमेंट प्लान खरीदते समय कुछ बातों का ध्यान रखें

- राइडर्स

राइडर के लिए एक बंदोबस्ती नीति प्रदान कर सकती है जो अतिरिक्त बोनस भुगतान के लिए प्रदान करेगी, यदि राइडर द्वारा कवर की गई विशेष घटना होती है। कुछ सबसे आम प्रकार राइडर्स की गंभीर बीमारियों जैसे दिल का दौरा और सर्जरी, ब्रेन स्ट्रोक, किडनी फेल होना, लकवा मारना आदि के मामले में एकमुश्त भुगतान है, जो सामान्य मृत्यु लाभ के शीर्ष पर दुर्घटनाओं के कारण मृत्यु के लिए अतिरिक्त बोनस है, पॉलिसीधारक द्वारा विकलांगता के मामले में आवधिक बोनस भुगतान और प्रीमियम की छूट, और पॉलिसीधारक के अस्पताल में भर्ती होने के मामले में अस्पताल भत्ता और अस्पताल में भर्ती के बाद के लाभ। हालांकि राइडर के लिए बहुत उपयोगी हो सकता है, वे प्रीमियम बढ़ा देंगे। इस प्रकार, आपको सावधानी से उन राइडर का चयन करना चाहिए जो आपको लगता है कि आपके लिए फायदेमंद हो सकते हैं।

- गारंटीड और गैर-गारंटीकृत रिटर्न और बोनस

बंदोबस्ती नीतियां मृत्यु लाभ के अलावा परिपक्वता के बाद आश्वासन राशि की कुछ राशि प्रदान करती हैं। यह सुनिश्चित राशि की गारंटी है और पॉलिसी शुरू होने के बाद क्वांटम को नहीं बदला जाएगा। हालाँकि, कुछ योजनाओं जैसे पूर्ण बंदोबस्ती और लाभ-लाभ वाली बंदोबस्ती योजनाओं में, वे एक परिवर्तनीय घटक हो सकते हैं जो पॉलिसीधारक को एक बोनस प्रदान करेगा। यह गैर-गारंटीकृत घटक है जो बीमा कंपनी के प्रदर्शन और उसकी परिसंपत्तियों और देनदारियों के मूल्यांकन पर निर्भर करेगा, या यदि बाजार में निवेश किया जाता है, तो बाजार के प्रदर्शन पर और इस प्रकार बाजार जोखिम के अधीन होगा। इस प्रकार गैर-गारंटीकृत लाभों वाली पॉलिसी के नीचे बीमाकर्ता के बारे में थोड़ी जांच करना महत्वपूर्ण है।

मनी बैक बीमा योजना

मनी-बैक बीमा योजनाओं में जहां अवधि के दौरान आवधिक अंतराल पर पॉलिसीधारक को कुल बीमा राशि का एक प्रतिशत वापस भुगतान किया जाता है। इसे उत्तरजीविता लाभ कहा जाता है। यदि पॉलिसीधारक शब्द की कुल अवधि बचता है, तो शेष राशि का भुगतान कुछ अतिरिक्त बोनस के साथ किया जाता है। हालांकि, इस प्रकार की बीमा योजना के बारे में जो बात अनोखी है, वह यह है कि अगर पॉलिसीधारक की समय से पहले मृत्यु हो जाती है, तो कुल योग पॉलिसीधारक की स्थापना के समय गणना की गई राशि का भुगतान पॉलिसीधारक के जीवित रहने के लाभ के रूप में पहले से सुनिश्चित राशि के प्रतिशत की परवाह किए बिना किया जाता है।

संपूर्ण जीवन बीमा योजना

जैसा कि नाम से पता चलता है, संपूर्ण जीवन बीमा पॉलिसी पॉलिसीधारक के पूरे जीवन को कवर करने के लिए डिज़ाइन की गई है। पॉलिसी की अवधि आमतौर पर लगभग 100 वर्ष होती है। पॉलिसीधारक की मृत्यु पर, लाभार्थी मृत्यु लाभ के हकदार होंगे। यदि पॉलिसीधारक पॉलिसी की अवधि को रेखांकित करता है तो बीमित राशि और एक बोनस देय होगा। एक पूरी जीवन नीति के बारे में अनोखी बात यह है कि प्रीमियम को पूरे कार्यकाल (सीमित भुगतान संपूर्ण जीवन बीमा के मामले में) के लिए भुगतान करने की आवश्यकता नहीं है। जब बीमा राशि एकत्र हो जाती है तो प्रीमियम भुगतान बंद हो जाता है। इसलिए यदि पॉलिसीधारक द्वारा मामूली बीमा राशि के साथ एक पूरी जीवन नीति शुरू की जाती है, तो प्रीमियम भुगतान बहुत जल्द बंद हो जाएगा और पॉलिसी पॉलिसीधारक के पूरे जीवनकाल तक चलेगी।

आपको मनी-बैक बीमा योजना में निवेश क्यों करना चाहिए

मनी-बैक बीमा आपके लिए सबसे आकर्षक प्रस्तावों में से एक हो सकता है, इसके कुछ मुख्य कारण यहां दिए गए हैं –

- गारंटीड रिटर्न और रिस्क-फ्री

पूरे प्रीमियम का भुगतान पॉलिसीधारक को अवधि के दौरान वापस किया जाता है, जिसे समय-समय पर भुगतान के साथ जीवित रहने के लाभों के रूप में जाना जाता है। परिपक्वता पर, शेष बची राशि का भुगतान भी हो जाता है। इसके अलावा, यदि इस अवधि के दौरान, पॉलिसीधारक का निधन हो जाता है, तो अर्जित बोनस के साथ पूरी राशि का आश्वासन नामिती को भुगतान किया जाता है, चाहे बीमा राशि का कितना भुगतान किया गया हो, जो बीमित राशि के जीवनकाल के दौरान जीवित रहने के लाभों के रूप में भुगतान किया गया हो। इस प्रकार, मनी बैक नीतियां बहुत कम जोखिम के साथ एक उत्कृष्ट निवेश वाहन प्रदान करती हैं।

- पॉलिसीधारक के जीवनकाल के दौरान आय

मनी-बैक इंश्योरेंस पॉलिसी में रिटर्न की गारंटीकृत प्रकृति का मतलब है कि यह एक विशिष्ट खर्च को पूरा करने के लिए इस्तेमाल किया जा सकता है, जैसे कि बंधक भुगतान जैसे विशिष्ट खर्चों को पूरा करने के लिए, छुट्टी लेने या घर या एक कार खरीदने पर डाउन पेमेंट के रूप में गारंटीकृत रिटर्न का उपयोग करने के लिए। अर्जित ब्याज के प्रकाश में, यह भविष्य के लिए योजना बनाने के लिए एक उत्कृष्ट बचत योजना हो सकती है।

- परिपक्वता पर आय

परिपक्वता पर, यदि पॉलिसीधारक टर्म पर बना रहता है, तो उसे बाकी की सुनिश्चित राशि के साथ एक सुंदर बोनस मिलेगा। इस प्रकार, जब एक लंबे समय के लिए निवेश किया जाता है, तो युवा होने के बाद, इस तरह की पॉलिसी सेवानिवृत्ति पर केंद्रित एक उत्कृष्ट दीर्घकालिक बचत योजना होगी।

भारत में उपलब्ध संपूर्ण जीवन योजनाओं के प्रकार

- गैर-सहभागी संपूर्ण जीवन बीमा योजना

यह पूरे जीवन की सबसे कम लागत वाली योजना है। इसमें एक निश्चित प्रीमियम और अंकित मूल्य राशि है। इस प्रकार की पॉलिसी में देय कोई लाभांश या बोनस नहीं है।

- संपूर्ण जीवन बीमा योजना में भाग लेना

इस प्रकार की योजना में प्रीमियम गैर-भाग लेने वाले प्रकार से थोड़ा अधिक है। परिवर्तनीय बोनस के साथ एक निश्चित राशि का आश्वासन दिया गया है। प्रीमियम का निवेश कंपनी द्वारा किया जाता है और उन निवेशों के प्रदर्शन के आधार पर, उन निवेशों से उत्पन्न मुनाफे पर बोनस देय राशि तय की जाती है। हालांकि, यह समझना चाहिए कि चूंकि ये निवेश बाजार के जोखिम के अधीन हैं, इसलिए हर साल देय बोनस की कोई गारंटी नहीं है। वे एक राशि भुगतान या पॉलिसी की लागत को ऑफसेट करने के लिए प्रीमियम के भुगतान में कमी के रूप में हो सकते हैं। आप अपने बोनस का उपयोग अपनी बीमा राशि के मूल्य को बढ़ाने के लिए भी कर सकते हैं जिससे पॉलिसी का अंकित मूल्य बढ़ जाता है।

- स्तर प्रीमियम संपूर्ण जीवन बीमा योजना

इस प्रकार की योजना में, प्रीमियम की दर स्थिर रहती है और पॉलिसीधारक के पूरे जीवन में देय होती है, जब तक वह जीवित रहता है। मृत्यु लाभ के रूप में आश्वस्त अंतिम राशि मृत्यु तक संचित कोष पर भिन्न होती है।

- सीमित भुगतान पूर्ण जीवन बीमा योजना

इस प्रकार की योजना में, प्रीमियम स्तर की प्रीमियम योजनाओं की तुलना में अधिक होता है, लेकिन केवल एक निश्चित वर्षों के लिए भुगतान किया जाता है, जिसके बाद पॉलिसी पॉलिसीधारक की मृत्यु तक या टर्म की परिपक्वता तक अभी भी सक्रिय रहती है। पॉलिसी जो आमतौर पर 100 साल होती है।

- एकल-प्रीमियम संपूर्ण जीवन बीमा योजना

इस प्रकार की योजना में, नियमित प्रीमियम भुगतान नहीं होते हैं। केवल एकमुश्त भुगतान उस पॉलिसी की शुरुआत में किया जाता है जो जीवन भर पूरी तरह से वित्त पोषित हो जाती है। इस प्रकार की पॉलिसी एक निवेश के रूप में उपयोग करने के लिए बहुत प्रभावशाली है क्योंकि पैसा निवेश किया जाता है और पॉलिसीधारक की मृत्यु पर बड़ी राशि के लिए तेजी से निर्माण करता है।

- इंटरमीडिएट प्रीमियम संपूर्ण जीवन बीमा योजना

इस प्रकार की योजना में प्रीमियम की दो अलग-अलग दरें हैं, एक उच्चतर अधिकतम गारंटीकृत दर और एक कम दर। शब्द के शुरुआती वर्षों के दौरान कम प्रीमियम का शुल्क लिया जाता है और फिर उच्च प्रीमियम दर का निर्णय निम्न प्रीमियम दर के साथ किए गए निवेश के प्रदर्शन के बाद किया जाता है, ताकि अधिकतम गारंटीकृत दर को पूरा किया जा सके।

आपको संपूर्ण जीवन बीमा पॉलिसी में निवेश क्यों करना चाहिए

इस प्रकार की योजना परिवार के कमानेवाला के निधन पर आश्रितों के लिए एक उत्कृष्ट निवर्तन का विकल्प प्रदान करती है। चूँकि योजना के पूरे जीवन के लिए योजना निर्वाह हो जाती है, इस प्रकार की योजना ऋण को सुरक्षित करने के लिए संपार्श्विक के रूप में सेवा करने के लिए आदर्श है।

बाल बीमा योजना

बाल बीमा योजना विशेष रूप से एक बच्चे के जीवन में प्रमुख खर्चों को पूरा करने के लिए डिज़ाइन की जाती है जैसे कि एक कॉलेज और एक विश्वविद्यालय, या शादी। यदि पॉलिसी की अवधि परिपक्वता लाभ और बच्चे को भुगतान किए गए बीमित राशि को समाप्त करती है (जो पॉलिसीधारक बन जाएगा, क्योंकि जब वह 18 वर्ष की हो जाती है तो पॉलिसी उसके लिए निहित हो जाती है) युवाओं के लिए एक कोष सुनिश्चित करता है क्योंकि वह वयस्कता में कार्य करता है। इस कॉर्पस का उपयोग विभिन्न उद्देश्यों के लिए किया जा सकता है जैसे कि उसके पहले घर में निवेश, पहली कार या पहले व्यापार उद्यम। एक अच्छा बाल बीमा योजना सबसे अच्छे उपहारों में से एक है जिसे आप अपने बच्चे को दे सकते हैं।

बाल बीमा योजनाओं के प्रकार

- यूनिट लिंक्ड चाइल्ड इंश्योरेंस प्लान (ULIP)

इस प्रकार की योजनाएं बाजार में इक्विटी या डेट इंस्ट्रूमेंट में पैसे का एक हिस्सा निवेश करती हैं और दूसरे हिस्से का उपयोग एक निश्चित बीमा राशि प्रदान करने के लिए किया जाता है। इस तरह की योजना 10 से अधिक वर्षों के लंबे कार्यकालों के लिए विशेष रूप से अच्छी है और इस प्रकार अधिकतम लाभ तब प्राप्त होता है जब बच्चे के शिशु वर्षों के दौरान निवेश किया जाता है। इसके अलावा, पॉलिसी आम तौर पर आपकी पसंद के अनुसार इक्विटी और डेट इंस्ट्रूमेंट के बीच स्विच करने के लिए लचीलापन प्रदान करेगी ताकि आप अपने आप को बाजार के जोखिम से बचा सकें।

- पारंपरिक एंडोमेंट योजना

इस प्रकार की योजनाएं पॉलिसी की अवधि पर नियमित रूप से आवर्ती बोनस प्रदान करती हैं, आमतौर पर दूसरे वर्ष से, परिपक्वता के लिए बीमित राशि के अलावा। इस प्रकार, इस तरह की नीति स्कूल और बच्चे की अन्य जरूरतों जैसे वयस्कता तक सुरक्षित खर्चों के लिए बहुत उपयोगी है क्योंकि समय-समय पर बोनस भुगतान होते हैं।

बाल बीमा योजनाओं में निहित आयु क्या है?

जब बाल बीमा योजनाएं खरीदी जाती हैं, तो पॉलिसीधारक वह होता है जो प्रीमियम का भुगतान करता है, यानी अभिभावक। आम तौर पर सभी बाल बीमा योजनाओं में प्रस्तुत आयु की सुविधा उस बच्चे को पॉलिसी हस्तांतरित करती है, जिसमें बच्चा पॉलिसीधारक बन जाता है। जब बच्चे 18 वर्ष की आयु में वयस्कता प्राप्त करते हैं, तब वशीकरण की उम्र आमतौर पर होती है।

पेंशन योजनाएं

पेंशन योजना, जिसे सेवानिवृत्ति योजना भी कहा जाता है, विशेष रूप से पॉलिसीधारक को एक आय प्रदान करने के लिए डिज़ाइन की जाती है, चाहे आवधिक भुगतान या एकमुश्त एकराशि, पॉलिसीधारक की सेवानिवृत्ति पर जब वह 60 वर्ष का हो जाता है। सेवानिवृत्ति से पहले के चरण को प्रीमियम का भुगतान करने पर संचय चरण कहा जाता है, और सेवानिवृत्ति के बाद के चरण को लाभ के भुगतान के समय वितरण चरण के रूप में जाना जाता है।

भारत में पेंशन योजना के प्रकार

- आस्थगित वार्षिकी योजना

इस तरह की योजना में, संचय चरण के दौरान एकमुश्त भुगतान या नियमित प्रीमियम का भुगतान किया जाता है, और पेंशन के रूप में अवधि का लाभ वितरण चरण के दौरान सेवानिवृत्ति के बाद शुरू होगा। इस प्रकार की पेंशन योजना को करों से पूरी तरह से छूट दी जाती है जब तक कि संचय की स्थिति के दौरान धन वापस नहीं लिया जाता है।

- तत्काल वार्षिकी योजना

इस प्रकार की योजना में, पेंशन भुगतान प्रीमियमों द्वारा किए गए योगदान की संख्या के अनुसार संचय अवधि के दौरान तुरंत शुरू होता है। चुकाया गया प्रीमियम टैक्स से मुक्त है लेकिन लाभ नहीं। तत्काल वार्षिकी योजनाओं को आगे गारंटीड पीरियड वार्षिकी योजनाओं में विभाजित किया जा सकता है जहां वार्षिकी लाभ केवल एक निश्चित अवधि के लिए दिए जाते हैं, और जीवन वार्षिकी योजनाएं जहां वार्षिकी लाभ पॉलिसीधारक के पूरे जीवनकाल तक जारी रहती हैं।

- पेंशन योजना के साथ या उसके बिना

कवर योजनाओं के दौरान, पॉलिसीधारक की अवधि के दौरान मृत्यु होने की स्थिति में, नॉमिनी / लाभार्थी को एक बीमित राशि मिलेगी, जो भुगतान किए गए प्रीमियम के संचित कोष से अधिक होती है। बिना कवरेज के मामले में, नामांकित / लाभार्थी को भुगतान की गई प्रीमियम के कोष के बराबर राशि ही मिलेगी।

- राष्ट्रीय पेंशन योजना (एनपीएस)

यह योजना सरकार द्वारा शुरू की गई है। भारत का, जहां पॉलिसीधारक आवधिक भुगतान करता है, जिसका उपयोग बाजार में इक्विटी और डेट इंस्ट्रूमेंट्स में निवेश के लिए किया जाता है। सेवानिवृत्ति के बाद, पॉलिसीधारक का कोष विधि द्वारा बढ़ती जाती है।

भारत में बीमा पॉलिसियों में सामान्य बहिष्करण क्या हैं?

बीमा योजनाओं में लाभों की पूरी सूची शामिल हो सकती है, हालांकि, कुछ ऐसे उदाहरण हैं जब बीमा कंपनियों द्वारा भुगतान किए जाने वाले मृत्यु लाभ को अस्वीकार किया जा सकता है। इन परिस्थितियों को बहिष्करण के रूप में जाना जाता है। यहां नीतियों में कुछ सामान्य बहिष्करण हैं।

आत्महत्या के कारण मौत

आत्महत्या सभी बीमा पॉलिसियों में सबसे आम बहिष्करणों में से एक है, और यह बहिष्करण अक्सर समूह बीमा पॉलिसियों के मामले में भी लागू होता है। हालांकि, विशिष्ट नीति शर्तों के आधार पर, पॉलिसीधारक की समाप्ति तक भुगतान किए गए सभी प्रीमियम बिना ब्याज के वापस किए जा सकते हैं और दंड और प्रशासनिक व्यय में कटौती के अधीन हो सकते हैं।

पॉलिसी धारक के कार्यों के प्रत्यक्ष परिणाम के रूप में मृत्यु

यदि पॉलिसीधारक की मौत का कारण सीधे साबित हो सकती है की अप्राकृतिक परिस्थितियों में होता है, प्रभाव के तहत रैश ड्राइविंग या ड्राइविंग, चरम खेल, अन्यथा जोखिमपूर्ण परिस्थितियों में उलझाने, आदि, पॉलिसीधारक के निधन पर देय लाभ से इनकार किया जा सकता है।

नशा या नशीले पदार्थों के कारण मौत

शराब या नशीले पदार्थों के सेवन के कारण पॉलिसीधारक की मृत्यु का एक और सामान्य बहिष्करण है, जो नशे में ड्राइविंग जैसी मृत्यु का कारण बनता है।

युद्ध या आतंकवाद या प्राकृतिक आपदा के कारण मौत

कुछ नीतियां युद्ध, आतंकवाद या किसी प्राकृतिक आपदा जैसे कि सूखा, आदि के कारण संपार्श्विक क्षति के कारण मृत्यु के मामले में लाभ को बाहर करती हैं।

आत्मदाह की चोट के कारण मौत

यदि पॉलिसीधारक उचित सावधानियों के बिना एक जोखिम भरी गतिविधि में संलग्न होता है, जिसका प्रत्यक्ष परिणाम किसी व्यक्ति की मृत्यु का कारण बनता है, तो लाभ को बाहर रखा जाएगा। कुछ उदाहरण सुरक्षा गियर और चरम खेल के बिना निर्माण जैसे काम के लिए खतरनाक हैं।

यौन संचारित रोगों के कारण मृत्यु

यौन संचारित रोगों या संक्रमणों जैसे एचआईवी, एआईडी, क्लैमाइडिया (HIV, AIDs, chlamydia) आदि के कारण बहुत सारी नीतियाँ मृत्यु को भी छोड़ देती हैं।

राइडर्स क्या हैं और वे बीमा नीतियां कैसे बढ़ा सकते हैं?

एक पारंपरिक बीमा योजना केवल कुछ बोनस भुगतानों के साथ पॉलिसीधारक की मृत्यु पर लाभ प्रदान करती है। हालांकि, सवार को अन्य प्रकार के लाभों को कवर करने के लिए नीति में शामिल किया जा सकता है। यहाँ विभिन्न प्रकार की कवरेज प्रदान करने वाली विभिन्न राइडर्स में से कुछ हैं।

स्थायी और आंशिक विकलांगता

यह राइडर पॉलिसीधारक के मामले में सक्रिय हो जाता है, दुर्भाग्य से, एक दुर्घटना के साथ मिलता है और एक स्थायी या आंशिक विकलांगता के साथ छोड़ दिया जाता है, उन परिस्थितियों को मजबूर करता है जहां पॉलिसीधारक काम करने में असमर्थ हो सकता है। उस स्थिति में, बीमा प्रदाता पॉलिसीधारक को खर्चों और आय के नुकसान से निपटने में मदद करने के लिए पॉलिसी अवधि के आधार पर अगले 5-10 वर्षों के लिए एकमुश्त या नियमित भुगतान करेगा। अक्सर, यह आकस्मिक मृत्यु राइडर्स के साथ जोड़ा जाता है।

गंभीर बीमारी

यह राइडर एकमुश्त भुगतान प्रदान करता है जब पॉलिसीधारक बड़ी बीमारी या चिकित्सा स्थिति जैसे कि दिल या गुर्दे की विफलता, मस्तिष्क आघात आदि से ग्रस्त हो जाता है, बड़ी सर्जरी की आवश्यकता होती है। पॉलिसी को सावधानीपूर्वक जांचना बहुत महत्वपूर्ण है क्योंकि अक्सर इस राइडर की सक्रियता के मामले में, अंतिम मृत्यु लाभ कम हो सकता है।

दुर्घटना में मृत्यु

यह राइडर बीमाकृत मृत्यु लाभ का दोगुना राशि प्रदान करता है, यदि पॉलिसीधारक प्राकृतिक कारणों के मामले में दुर्भाग्यपूर्ण दुर्घटना के कारण गुजर जाता है। जिसे डबल क्षतिपूर्ति राइडर भी कहा जाता है। यह याद रखना महत्वपूर्ण है कि अगर पॉलिसीधारक दुर्घटना के अलावा अन्य कारणों से मर जाता है, तो यह राइडर सक्रिय नहीं होगा, और मृत्यु लाभ सामान्य सुनिश्चित राशि होगी।

प्रीमियम की छूट

यदि पॉलिसीधारक किसी गंभीर बीमारी या गंभीर चिकित्सा स्थिति से पीड़ित हो जाता है, तो राइडर सक्रिय हो जाता है, जिससे वह पॉलिसी के प्रीमियम का भुगतान करने में असमर्थ हो जाता है। उस स्थिति में, भविष्य के सभी प्रीमियमों को छोड़ दिया जाता है, लेकिन पॉलिसी सक्रिय बनी रहती है। यह ध्यान रखना महत्वपूर्ण है कि आम तौर पर, बीमा पॉलिसियां इस राइडर की सक्रियता से पहले एक लंबा इंतजार करती हैं।

आय लाभ

आय का लाभ राइडर को उस समय मिलता है जब पॉलिसीधारक उसकी मृत्यु के समय परिवार का एकमात्र प्रदाता था। उस मामले में यह परिवार को आय के स्रोत के रूप में नियमित आवधिक भुगतान प्रदान करता है, आमतौर पर, बीमित राशि का प्रतिशत।

क्या दो या अधिक जीवन बीमा योजनाओं को खरीदना एक अच्छा विचार है?

इस सवाल का कोई गलत या सही जवाब नहीं है। कभी-कभी अपने पोर्टफोलियो में विविधता लाने और विभिन्न लक्ष्यों को पूरा करने के लिए विभिन्न प्रकार की योजनाओं में निवेश करना बेहतर होता है। दूसरों के लिए, एक नीति से चिपके रहना बेहतर है। आइए हम कई नीतियों के बीच विभाजन कवर के कुछ फायदे और नुकसान को देखें।

लाभ

- बंटवारे से आपको चर लाभ, बाजार जोखिम के, बीमित राशि, बोनस, राइडर, आदि जैसे कारकों के आधार पर विभिन्न अनुपातों में अपने कवर को द्विभाजित करने की सुविधा मिल सकती है।

- जीवन बीमा पॉलिसी कई बार सबसे महत्वपूर्ण होती है जब वे बहुत से लोग आप पर निर्भर होते हैं जैसे कि जब आपके बच्चे छोटे होते हैं। जब वे बड़े हो जाते हैं और अपने दम पर रोजगार पाते हैं, तो आप पर दबाव हल्का हो जाता है और आपको एक या एक से अधिक नीतियों को रद्द करने की आवश्यकता जिसे आप नहीं चाहते है और आपको एकमुश्त लाभ का आनंद मिलता है।

- बंटवारे से आप बाजार में नई शुरू की गई योजनाओं से अधिक लाभ उठा सकते हैं, क्योंकि बीमा कारोबार में बढ़ती प्रतिस्पर्धा के कारण नई योजनाएं अधिक अनुकूल हैं।

- बंटवारे से आप विभिन्न परिपक्वता तिथियों वाली योजनाओं का चयन कर सकते हैं और जीवन भर परिपक्वता लाभों का आनंद ले सकते हैं या महत्वपूर्ण क्षणों की योजना बना सकते हैं, जैसे बच्चों की उच्च शिक्षा, घर खरीदना, कार या महंगी छुट्टी।

- बंटवारे से आपको विभिन्न लाभार्थियों के लिए परिवर्तनीय सुनिश्चित रकम मिल सकती है जो इस बात पर निर्भर करता है कि वे कितने निर्भर हो सकते हैं।

नुकसान

- एकाधिक नीतियों का मतलब है कि आपको अधिक दस्तावेज़ीकरण और उन्हें प्रबंधित करने के झंझटों का बोझ पड़ेगा।

- नई पॉलिसी के लिए आपको हर बार कई मेडिकल परीक्षाओं से गुजरना होगा।

- आपको अलग-अलग प्रलेखन की आवश्यकता वाले प्रत्येक दावे को दर्ज करना होगा।

- आपका प्रीमियम खर्च काफी अधिक हो सकता है और इस प्रकार कई नीतियों के प्रबंधन के लिए सावधानीपूर्वक वित्तीय योजना की आवश्यकता होती है।

- प्रीमियम के बंटवारे का मतलब है कि आप विशेष छूट सीमा पर चूक कर सकते हैं जो आपको मिले होंगे आपने पूरी राशि एक पॉलिसी में निवेश करने पर।

जीवन बीमा नीतियों पर कर लाभ कैसे प्राप्त करें

आयकर अधिनियम की धारा 80C के तहत प्रीमियम के लिए कटौती

यदि पॉलिसी अप्रैल 2012 के बाद जारी की गई है और माता-पिता, पति या पत्नी और बच्चों के साथ लाभार्थी के रूप में प्राप्त की गई है, और भुगतान किया गया प्रीमियम बीमित राशि के 10% के भीतर है, तो इस तरह के प्रीमियम धारा 80 C के तहत कर-कटौती योग्य होंगे।

आयकर अधिनियम की धारा 10 (10 D) के तहत परिपक्वता लाभ के लिए छूट

पॉलिसी अवधि के अंत में प्राप्त परिपक्वता राशि अप्रैल 2012 के बाद जारी पॉलिसी के मामले में पूरी तरह से कर छूट होगी, और पॉलिसी पर भुगतान किया गया प्रीमियम बीमित राशि के 10% से अधिक नहीं होता है।

ऐसे कौन से कारक हैं जो प्रभावित करते हैं कि कितना प्रीमियम प्रभार्य है

जीवन बीमा कंपनी द्वारा प्रीमियम देय पर निर्णय लेने के लिए कई कारकों पर विचार किया जा सकता है। वे इस प्रकार हैं –

आयु

जीवन बीमा पॉलिसी में सबसे महत्वपूर्ण कारक उम्र है। जब आप छोटे है और पालिसी खरितदाते है, तो प्रीमियम काम चार्ज कम देना होगा। ऐसा इसलिए है क्योंकि आमतौर पर यह माना जाता है कि वृद्ध लोगों को बड़ी बीमारियों के अनुबंध का अधिक खतरा होता है और इस प्रकार वृद्ध लोग जीवन बीमा कंपनियों के लिए जोखिम भरे होते हैं।

स्वास्थ्य रिकॉर्ड और चिकित्सा इतिहास

नई पॉलिसी में किसी को शामिल करने से पहले बीमा कंपनियों द्वारा स्वास्थ्य रिकॉर्ड का अच्छी तरह से निरीक्षण किया जाता है। इस प्रकार एक स्वच्छ स्वास्थ्य रिकॉर्ड वाला व्यक्ति अपने अतीत की बड़ी बीमारियों वाले व्यक्ति की तुलना में कम प्रीमियम वसूलने के लिए उत्तरदायी होता है, क्योंकि आमतौर पर उन्हें कमजोर प्रतिरक्षा प्रणाली माना जाता है।

लिंग

हालांकि लिंग एक बड़ा कारक नहीं है, लेकिन महिलाओं में पुरुषों की तुलना में लगभग 5 साल अधिक जीवित रहने के लिए औसत सांख्यिकीय रूप से दिखाया गया है। मादा आम तौर पर पुरुषों की तुलना में थोड़ा कम प्रीमियम देती हैं।

धूम्रपान और शराब पीना

धूम्रपान और शराब पीना, विशेष रूप से धूम्रपान एक बड़ा कारक है और बाद के जीवन में फेफड़े, हृदय, यकृत और गुर्दे की समस्याओं जैसी कई बीमारियों का कारण है। इस प्रकार, धूम्रपान करने वालों और अभ्यस्त पीने वालों से धूम्रपान न करने वाले और टेटोटेलर की तुलना में काफी अधिक प्रीमियम लिया जाएगा।

व्यवसाय

मरने या सामान्य बीमारी के जोखिम की तुलना में अधिक होने वाले व्यवसायों के व्यक्तियों को उच्च प्रीमियम का शुल्क देना होगा। उदाहरण के लिए, एक रेस कार ड्राइवर या पुलिसकर्मी को शिक्षक कहने से अधिक शुल्क लिया जाएगा।

जीवन शैली और शौक

व्यक्तियों को जोखिम वाले शौक हैं जो उन्हें पहाड़ की चढ़ाई, चरम खेल जैसे स्नोबोर्डिंग, कार रेसिंग जैसे उच्च प्रीमियम के रूप में नुकसान के रास्ते में डाल सकते हैं।

मोटापा

मोटापा कई स्थितियों और बीमारियों जैसे हृदय रोग, उच्च रक्तचाप, मधुमेह, ऑस्टियोपोरोसिस आदि से जुड़ा हुआ है, जो उन्हें जीवन बीमा कंपनियों के लिए जोखिम भरा उम्मीदवार बनाता है। इस प्रकार उनसे उच्च प्रीमियम लिया जाएगा। कई पॉलिसी जिम की सदस्यता, बीएमआई को कम करने, डॉक्टर चेकअप इत्यादि जैसी कम प्रीमियम वाली चीजों द्वारा भी प्रोत्साहन देती हैं।

कैसे तय किया जाए कि जीवन बीमा की कितनी जरूरत है

किसी के द्वारा आवश्यक जीवन बीमा की राशि का निर्धारण निम्नलिखित कुछ कारकों को ध्यान में रखकर किया जा सकता है।

व्यय और दायित्व

आपको अपने वर्तमान दिन के खर्चों को ध्यान में रखना चाहिए जैसे कि उपयोगिता बिल, ऋण भुगतान, बच्चों की स्कूल ट्यूशन फीस, किराने का सामान, आदि। भविष्य के बड़े खर्च जैसे कि बच्चों के लिए कॉलेज, उनकी शादी, आपकी सेवानिवृत्ति की योजना आदि को भी ध्यान में रखा जाना चाहिए। अब, एक मोटा अनुमान लगाने के लिए दूसरी ओर अपनी वर्तमान और संभावित आय के साथ इस पर विचार किया जाना है।

आय गुणक प्रक्रिया

उम्र और आय पर विचार करके बीमा की अवधि और आवश्यक राशि का अनुमान लगाने के लिए एक सरल प्रक्रिया एक कारक द्वारा आपकी वर्तमान आय को गुणा करना है। यदि आपकी आयु 20 से 30 वर्ष के बीच है, तो आय को 25 से गुणा करें, यदि 30 से 40 को तो 15 से गुणा करें, यदि 40 से 50 के बीच है तो 10 से गुणा करें और 50 से 60 के लिए 5 से गुणा करें। कृपया ध्यान दें कि यह एक सामान्यीकृत अनुमान है और आपकी विशेष आवश्यकताएं भिन्न हो सकती हैं।

ऑनलाइन मानव जीवन मूल्य कैलकुलेटर

स्वचालित मानव जीवन मूल्य कैलकुलेटर ऑनलाइन बीमित राशि की गणना करने के लिए उपलब्ध हैं, जो भविष्य के आय, वर्तमान और भविष्य के खर्चों आदि का अनुमान लगाने के लिए कुछ कारकों को ध्यान में रखता है, जो आपको गणना के बोझ से राहत देते हैं और मानव त्रुटि को कम करते हैं। ये कैलकुलेटर वर्षों के अनुभव और सांख्यिकीय साधनों के अध्ययन के बाद विशेषज्ञों द्वारा विकसित किए गए हैं।

बीमित व्यक्ति की मृत्यु के मामले में जीवन बीमा दावा कैसे दायर करें

बीमित व्यक्ति की मृत्यु के मामले में, नामित / लाभार्थी परिवार के सदस्यों या असाइनमेंट (यदि पॉलिसी सौंपी गई है) को निम्नलिखित तरीके से बीमा प्रदाता के साथ दावा दायर करना होगा –

- बीमाकर्ता की मृत्यु की पुष्टि के बाद बीमा प्रदाता को जल्द से जल्द सूचित किया जाना चाहिए।

- क्लेम फॉर्म के साथ डेथ सर्टिफिकेट जमा करना होगा।

- डिस्चार्ज फॉर्म में गवाहों के हस्ताक्षर होने चाहिए।

- मूल नीति दस्तावेज़ पॉलिसी की वैधता का कानूनी प्रमाण है।

- पहचान का कानूनी प्रमाण और दावेदार का शीर्षक प्रस्तुत करना होगा।

- यदि पोस्टमार्टम किया गया है, तो ऐसी रिपोर्ट प्रस्तुत करने की आवश्यकता है।

- यदि मामला ऐसा है कि पुलिस पूछताछ आयोजित की गई है, तो इस तरह की पूछताछ पर पूछताछ रिपोर्ट जमा करनी होगी।

- नियोक्ता का प्रमाण पत्र भी प्रस्तुत करने की आवश्यकता हो सकती है।

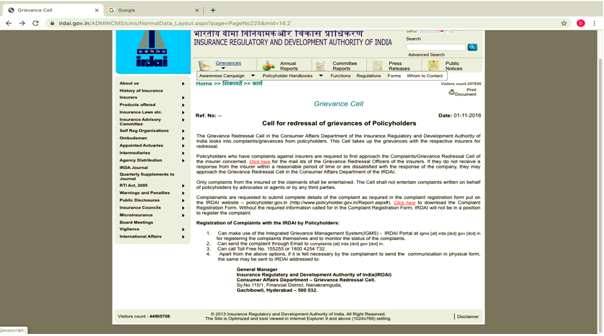

बीमा प्रदाता के खिलाफ शिकायत कैसे दर्ज करें?

यदि आप असंतुष्ट हैं या ऐसा महसूस करते हैं कि दावे को गलत तरीके से खारिज कर दिया गया है, या जानबूझकर देरी की गई है, तो निवारण के लिए कुछ रास्ते तलाशने हैं।

- एक शिकायत बीमा प्रदाता के नामित शिकायत निवारण अधिकारी के पास दर्ज की जा सकती है, जो आमतौर पर वरिष्ठ प्रबंधन का सदस्य होता है।

- संबंधित राज्य के कार्यकारी परिषद के बीमाकर्ताओं के बीमा लोकपाल के पास एक औपचारिक शिकायत दर्ज की जा सकती है, जिसका निर्णय बीमा प्रदाता के लिए बाध्यकारी है।

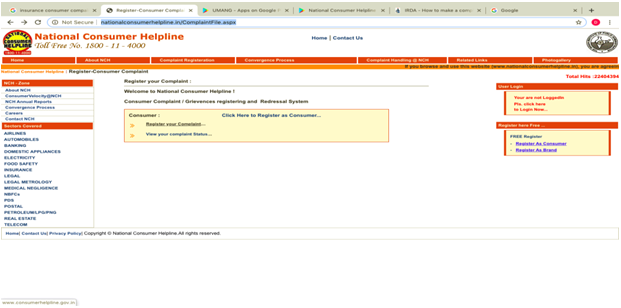

- भारतीय बीमा नियामक प्राधिकरण (IRDA) के उपभोक्ता मामलों के विभाग के शिकायत निवारण प्रकोष्ठ के पास complaints@irda.gov.in पर एक ईमेल भेजकर या 155255 (या) 1800 4254 732 पर फोन कॉल के जरिए शिकायत दर्ज की जा सकती है। IRDA को igms.irda.gov.in पर एकीकृत शिकायत प्रबंधन प्रणाली (IGMS) के माध्यम से भी संपर्क किया जा सकता है।

- अंत में, आप ऑनलाइन साइन अप करके राष्ट्रीय उपभोक्ता हेल्पलाइन पर भी शिकायत कर सकते हैं, 1800-11-4000 पर कॉल करके या 14404 या 8130009809 पर एसएमएस कर सकते हैं या ऐप पर साइन अप कर सकते हैं, मुकदमेबाजी न्यायपालिका के एक उपभोक्ता अदालत में दर्ज की जा सकती है। बीमा कंपनियों के खिलाफ निजी शिकायतों में वृद्धि हुई है।

Leave a Reply