पब्लिक प्रॉविडेंट फंड (PPF) पर एक पूरी गाइड

निरीक्षण

पीपीएफ (PPF) खाता खोलने की पात्रता

पीपीएफ (PPF) खाता कैसे खोलें? / पीपीएफ खाता खोलने के लिए आवश्यक दस्तावेज

पीपीएफ खाता सुविधा प्रदान करने वाले बैंकों की सूची

पीपीएफ खाते की विशेषताएं

पीपीएफ खाते के लाभ

पीपीएफ की ब्याज दरें

पीपीएफ विदड्रॉल (Withdrawal )प्रोसीजर

- निकासी के लिए योग्य राशि

- आवेदन और दस्तावेज

- प्रक्रिया

पीपीएफ समयपूर्व निकासी अस्वीकृति मामले

समयपूर्व विदड्रॉल की प्रक्रिया

पीपीएफ समयपूर्व समापन

माइनर के लिए पीपीएफ खाता

ऑनलाइन और ऑफलाइन अपने पीपीएफ खाते की शेष राशि की जांच कैसे करें?

- पोस्ट ऑफिस में पीपीएफ अकाउंट बैलेंस चेक करें

- बैंक में पीपीएफ खाता शेष की जाँच करें

अक्सर पूछे जाने वाले प्रश्न

अंतिम निर्णय / निष्कर्ष

निरीक्षण

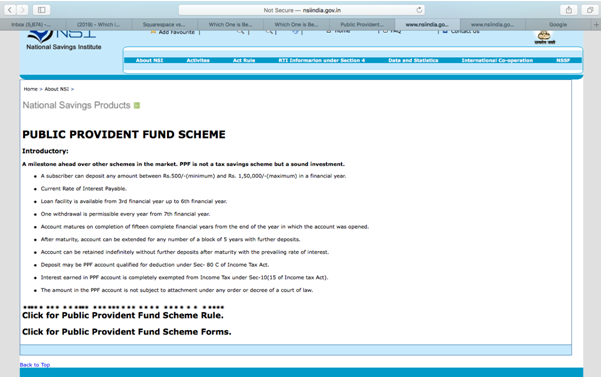

पब्लिक प्रोविडेंट फण्ड (PPF) को 1968 में वित्त मंत्रालय के राष्ट्रीय बचत संस्थान द्वारा पेश किया गया था। इसका प्राथमिक उद्देश्य निवेश के रूप में छोटी बचत जुटाना और बचत पर रिटर्न प्रदान करना था। पीपीएफ योजनाएं ब्याज की लुभावना दर प्रदान करती हैं और आपको ब्याज दरों से मिलने वाले रिटर्न पर कोई कर नहीं देना पड़ता है।

इसे बचत-सह-कर-बचत निवेश वाहन भी कहा जाता है, जो धारा 80 C के तहत हर साल वार्षिक करों पर बचत करते हुए सेवानिवृत्ति कोष के निर्माण की सुविधा देता है। यदि आप करों को निवेश और बचाने के लिए एक सुरक्षित विकल्प की तलाश कर रहे हैं, तो यह सबसे अच्छा विकल्प है जिसे कोई भी चुन सकता है।

PPF खाता खोलने के लिए आवश्यक न्यूनतम राशि 500 रु. है और यह एक वित्तीय वर्ष में 1,50,000 तक जाती है। आप हर महीने 12 किस्तों में पैसा जमा कर सकते हैं। इसकी परिपक्वता अवधि 15 वर्ष है, हालांकि इसकी परिपक्वता के 1 वर्ष के भीतर, अवधि को आगे 5 वर्षों के लिए बढ़ाया जा सकता है।

पीपीएफ खाता खोलने की पात्रता

नीचे सूचीबद्ध मानदंड हैं जिनके आधार पर आपको पीपीएफ में निवेश करने और खाता खोलने के लिए पात्र माना जाएगा-

- पीपीएफ खाता खोलने के लिए भारतीय निवासी होना आवश्यक है

- आप केवल 1 पीपीएफ खाता खोल सकते हैं

- एनआरआई द्वारा खोला गया पीपीएफ खाता, जबकि वे भारतीय निवासी थे, खाते को संचालित करने के लिए एक समय सीमा है जो 15 साल तक है। इसके अलावा, विस्तार के लिए कोई विकल्प नहीं है

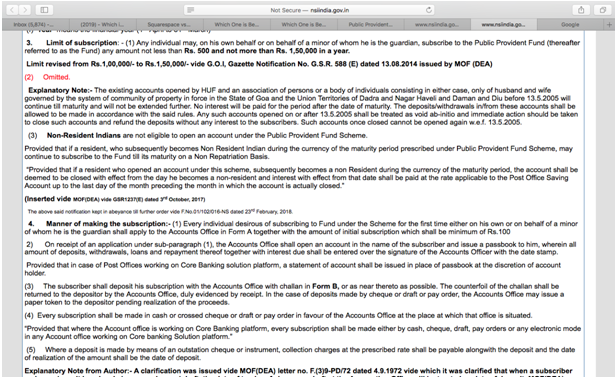

- कानूनी आयु प्रमाण के आधार पर, यहां तक कि नाबालिग भी पीपीएफ खाता खोलने के लिए पात्र है

- वर्ष 2005 में 13 मई को एक निश्चित कानून पारित होने के बाद। तब से, हिंदू अविभाजित परिवारों (HUF) को PPF खाते खोलने से मना कर दिया गया था। इस तिथि से पहले जो खाते ऊपर और चालू थे, उन्हें 15 वर्ष की परिपक्वता अवधि तक अनुमति दी गई थी

पीपीएफ खाता कैसे खोलें? / पीपीएफ खाता खोलने के लिए आवश्यक दस्तावेज

इससे पहले, राष्ट्रीयकृत या सरकारी बैंकों में केवल पीपीएफ खाता खोलने की अनुमति थी। हालांकि, यहां तक कि निजी बैंकों ने भी पीपीएफ योजना की पेशकश शुरू कर दी है।

पीपीएफ खाता खोलने के समय आपको कुछ दस्तावेजों के एक सेट की आवश्यकता होती है। निम्नलिखित दस्तावेजों की सूची है जो आवश्यक हैं-

- आप या तो पीपीएफ खाता खोलने का फॉर्म ऑनलाइन डाउनलोड कर सकते हैं या आप इसे निर्दिष्ट बैंक शाखा से प्राप्त कर सकते हैं। आप खाता खोलने, निकासी और ऋण के लिए पीपीएफ फॉर्म की सूची देख सकते हैं

- एड्रेस प्रूफ में टेलीफोन बिल, बिजली बिल, राशन कार्ड और आधार कार्ड शामिल हो सकते हैं

- आईडी प्रूफ में पैन कार्ड, वोटर आईडी कार्ड, आधार कार्ड, ड्राइविंग लाइसेंस और पासपोर्ट शामिल हो सकते हैं

- नामांकन फार्म

- खाताधारक का 2 पासपोर्ट आकार का फोटो

नोट: नाबालिगों के मामले में, जन्म प्रमाण पत्र पर उनके आयु प्रमाण पर विचार करना आवश्यक होगा

पीपीएफ खाता सुविधा प्रदान करने वाले बैंकों की सूची

पीपीएफ खाते की संख्या में तेजी से वृद्धि के कारण बैंक प्रत्येक दिन बढ़ रहे हैं। कई नामी बैंक पीपीएफ खाता खोल रहे हैं। नीचे सूचीबद्ध निजी और राष्ट्रीयकृत बैंक हैं जो PPF योजना की पेशकश करते हैं-

- आईसीआईसीआई बैंक

- पंजाब नेशनल बैंक

- सेंट्रल बैंक ऑफ इंडिया

- बैंक ऑफ इंडिया

- कॉर्पोरेशन बैंक

- आईडीबीआई बैंक

- विजया बैंक

- इलाहाबाद बैंक

- भारतीय बैंक

- बैंक ऑफ महाराष्ट्र

- केनरा बैंक

- देना बैंक

- यूनाइटेड बैंक ऑफ इंडिया

- ओरिएंटल बैंक ऑफ कॉमर्स

- इंडियन ओवरसीज बैंक

- एक्सिस बैंक

- बैंक ऑफ बड़ौदा

- यूनियन बैंक ऑफ इंडिया

पीपीएफ खाते की विशेषताएं

पीपीएफ योजनाओं की प्रमुख विशेषताएं हैं-

- खाते की अवधि- खाते की अवधि जो कि परिपक्वता अवधि 15 वर्ष है। हालाँकि, खाते की अवधि को अधिकतम 5 और वर्षों तक बढ़ाया जा सकता है।

- जमा करने के प्रकार- पीपीएफ खाते में निवेश के लिए भुगतान योगदान नेट बैंकिंग, डेबिट या क्रेडिट कार्ड या डिमांड ड्राफ्ट, चेक या कैश के माध्यम से ऑनलाइन किया जा सकता है।

- पीपीएफ खाता खोलने के लिए आवश्यक राशि- PPF खाता खोलने के लिए आवश्यक न्यूनतम राशि 100 रुपये है और अधिकतम 1.5 लाख रुपये तक जा सकती है। कोई कर कटौती का दावा नहीं किया जा सकता है और सालाना निवेश 1.5 लाख रुपये से अधिक होने पर कोई ब्याज नहीं मिलेगा।

- न्यूनतम और अधिकतम राशि- एक वित्तीय वर्ष में न्यूनतम अधिकतम निवेश 500 रुपये से लेकर 1.5 लाख रुपये तक होता है। अनुमत किस्तों की अधिकतम संख्या एक वर्ष में 12 है।

- जमा की आवृत्ति- 15 वर्ष के लिए वर्ष में एक बार कम से कम 1 जमा करना होता है।

- पीपीएफ खाते के विरुद्ध ऋण- आप PPF खाता खोलने की तारीख से 3rd और 5th वित्तीय वर्ष के बीच पीपीएफ खाते के खिलाफ ऋण प्राप्त कर सकते हैं। 2 वें वित्तीय वर्ष के अंत तक किए गए निवेश का 25% तक ऋण की राशि का लाभ उठाया जा सकता है। 6 वें वित्तीय वर्ष के बाद भी ऋण लिया जा सकता है। हालाँकि, यदि आप दूसरा ऋण लेना चाहते हैं तो आपको पहले ऋण का भुगतान करना होगा

- पीपीएफ खाता खोलने की सुरक्षा- सभी पीपीएफ खाते गारंटीशुदा रिटर्न, पूंजी सुरक्षा और जोखिम-मुक्त प्रदान करते हैं क्योंकि भारत सरकार पीपीएफ नीतियों के प्रबंधन के पीछे है। इसलिए, यदि आप पीपीएफ खाता खोलना चाहते हैं तो जोखिम कम से कम है

पीपीएफ खाते के लाभ

पीपीएफ खाता खोलने से आपको कुछ विशेषाधिकार मिलेंगे। ये विशेषाधिकार हैं-

- कर कटौती- यह पीपीएफ खाते के प्रमुख पेशेवरों में से एक है क्योंकि आप धारा 80 सी के तहत 1.5 लाख रुपये तक के पीपीएफ खाते में किए गए निवेश पर कटौती का दावा कर सकते हैं।

- जोखिम-मुक्त ब्याज दर- आपको 8% तक ब्याज दर मिल सकती है जो अन्य योजनाओं की तुलना में सभ्य है। यह 15 वर्षों का एक अच्छा दीर्घकालिक निवेश साबित हुआ है।

- मिश्रित ब्याज दर- आपकी ब्याज का भुगतान उस वित्तीय वर्ष के अंत में किया जाता है जो हर साल 31 मार्च को होता है। इस खाते में सालाना ब्याज दर बढ़ाई जाती है।

- कम निवेश टोकन- इसमें उच्च-मूल्य वाला निवेश शामिल नहीं है जिसे आपको हर साल पीपीएफ खाते में योगदान करने की आवश्यकता होती है।

- निकासी की सुविधा- पीपीएफ योजना में 7 वित्तीय वर्ष पूरा करने के बाद आप एक बार आंशिक सुविधा भी प्राप्त कर सकते हैं।

पीपीएफ की ब्याज दरें

सेवा कर, ब्याज दर, रिटर्न, आदि के संदर्भ में कई वित्तीय योजनाएं प्रभावित और देखी जाती हैं। वर्तमान में, यदि हम विश्लेषण करें और सभी बैंकों द्वारा प्रदान की जाने वाली ब्याज दर की तुलना करें तो कमोबेश यही स्थिति 7.8% p.a. से 8.0% p.a. है।

इस वर्ष पीपीएफ खाते पर ब्याज दर 7.9% p.a. है। ब्याज की दर सालाना मिश्रित होती है। ब्याज की गणना न्यूनतम शेष राशि पर की जाती है जो महीने के 5 वें और आखिरी दिन के बीच उपलब्ध होती है।

निम्नलिखित तालिका पिछले 8 वर्षों से भारत के वित्त मंत्रालय द्वारा निर्धारित ब्याज दर का प्रतिनिधित्व करती है-

| वित्तीय वर्ष | ब्याज दर (प्रति वर्ष) |

|---|---|

| 2018-2019 | 7.9% |

| 2017-2018 | 7.8% |

| 2016 – 2017 | 8.0% |

| 2015 – 2016 | 8.7% |

| 2014 – 2015 | 8.7% |

| 2013 – 2014 | 8.7% |

| 2012 – 2013 | 8.8% |

| 2011 – 2012 | 8.6% |

| 2010 – 2011 | 8.0% |

पीपीएफ विदड्रॉल प्रोसीजर

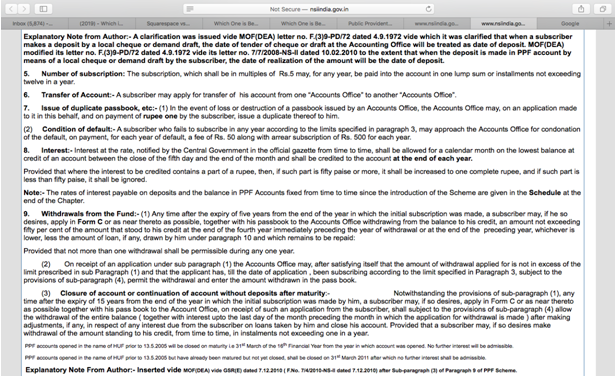

पीपीएफ खाते में शेष राशि की 50% तक निकासी को प्रारंभिक वित्तीय वर्ष की सदस्यता के अंत से 5 वित्तीय वर्षों तक पूरा करने की अनुमति है। और प्रत्येक वित्तीय वर्ष में केवल एक आंशिक निकासी की अनुमति है। आइए एक उदाहरण की मदद से समझते हैं- ए ’ने 25 जनवरी 2012 को एक पीपीएफ खाता खोला है। इस मामले में, ‘ए ’को वित्तीय वर्ष 2017-2018 से केवल आंशिक रूप से राशि निकालने की अनुमति होगी।

निकासी के लिए योग्य राशि

दोनों में से किसी एक के पास निकासी की उपयुक्त राशि कम है-

- चालू वर्ष से पहले, वित्तीय वर्ष के समापन पर पीएफ खाते की शेष राशि का 50% या आधा

- चालू वर्ष से पहले, चौथे वित्तीय वर्ष के समापन पर पीपीएफ खाते की शेष राशि का 50% या आधा

हालांकि, खाताधारक को वर्ष में एक बार निकासी करने की अनुमति है। एक बार 15 साल का कार्यकाल पूरा होने के बाद, खाताधारक पूरी राशि निकालने के लिए अधिकृत होता है, साथ ही जो ब्याज उत्पन्न होता है।

आवेदन और दस्तावेज

प्रक्रिया

फॉर्म सी आंशिक रूप से या पूरी तरह से आपके पीपीएफ खाते में खड़े संतुलन को वापस लेने के लिए एक अपेक्षित है। फॉर्म C में 3 सेक्शन हैं-

- घोषणा अनुभाग – इस अनुभाग में, आपको उस राशि का उल्लेख करना होगा जिसे आप वापस लेना चाहते हैं और खाता धारक के हस्ताक्षर के साथ खाता संख्या। आपको उस वर्ष का भी उल्लेख करना होगा जिसमें खाता खोला गया था।

- कार्यालय उपयोग अनुभाग- इस खंड में विवरण शामिल हैं

I. आपके पीपीएफ खाते में कुल शेष राशि

II. जिस तारीख को पीपीएफ खाता खोला गया था

III. कुल राशि जिसे आप वापस लेने का प्रस्ताव देते हैं

IV. वह तारीख जिस पर पहले वापस लेने की अनुमति दी गई थी

V. निकासी के लिए राशि स्वीकृत

VI. प्रभारी व्यक्ति का हस्ताक्षर जो ज्यादातर सेवा प्रबंधक है

- बैंक विवरण अनुभाग- यह खंड उस बैंक के विवरण से बना होता है जहाँ आप चाहते हैं कि धन जमा हो। ऐसे कई तरीके हैं जिनसे इसे चेक, या डिमांड ड्राफ्ट के माध्यम से क्रेडिट किया जा सकता है।

पीपीएफ समयपूर्व निकासी अस्वीकृति मामले

यदि दावा के आधार सामान्य हैं, तो समय से पहले निकासी को मंजूरी नहीं दी जाएगी। समयपूर्व निकासी के लिए सभी अनुरोध वित्त मंत्रालय को भेजे जाते हैं, जिनकी सावधानीपूर्वक जांच की जाती है। केवल खाताधारक की मृत्यु के मामले में, समय से पहले निकासी को मंजूरी दी जाती है। अस्वीकार के कुछ कारण हैं-

- विवाह

- शिक्षा

- ऋण चुकौती

- नौकरी से सेवानिवृत्त / निलंबन

- विदेश में प्रवास

- घर खरीदना / वाहन

समयपूर्व वापसी की प्रक्रिया

सब्सक्राइबर की मौत पर पीपीएफ क्लेम करने के लिए आपको फॉर्म G भरना होगा। समयपूर्व निकासी के दावे के लिए यह विकल्प केवल नामांकित व्यक्ति या कानूनी उत्तराधिकारियों के लिए उपलब्ध है। यदि राशि 1 लाख रु से कम है, तो कानूनी उत्तराधिकारी या नामांकित व्यक्ति क्लेम लेटर ऑफ डिस्क्लेमर, एफिडेविट, लेटर ऑफ इंडीमेंटर, और संबद्ध अनुबंध- के साथ फार्म G भरकर दावे के साथ आगे बढ़ सकते हैं।

- स्टैम्प पेपर पर अनुबंध I से फॉर्म G (क्षतिपूर्ति पत्र)

- स्टांप पेपर पर अनुबंध- II से फॉर्म जी (शपथ पत्र)

- स्टांप पेपर पर अनुबंध III से फॉर्म जी (अस्वीकृति पर अस्वीकरण पत्र)

यदि राशि 1 लाख रु. से अधिक है, तो उत्तराधिकार प्रमाण पत्र या अभिप्रमाणित पत्र या प्रशासन की अनुमति पत्र के साथ आवश्यक है। चाहे वह कोई भी मामला हो, कानूनी उत्तराधिकारी या नामांकित व्यक्ति को मृत्यु प्रमाण पत्र और पासबुक जैसे अन्य दस्तावेज जमा करने होंगे।

पीपीएफ समयपूर्व समापन

खाता खोलने के 5 साल के भीतर पीपीएफ खाताधारक समय से पहले बंद होने के लिए अधिकृत नहीं है। हालांकि, कुछ परिस्थितियों में, उन्हें 5 साल के बाद खाता बंद करने की अनुमति दी जाती है जैसे कि खाताधारक, पति या पत्नी, बच्चों या उनके माता-पिता को प्रभावित करने वाली जीवन-धमकी की धमकी और खाता धारक की उच्च शिक्षा या मामूली खाता धारक। इन आधारों पर समय से पहले बंद होने का समर्थन करने के लिए, चिकित्सा दस्तावेजों का एक व्यापक सेट प्रस्तुत करना होगा।

एक बार समय से पहले समाप्ति को मंजूरी दे दी जाती है, पीपीएफ खाते के समय से पहले बंद होने के कारण ब्याज दर से 1% काट लिया जाता है।

माइनर के लिए पीपीएफ खाता

माता-पिता या अभिभावकों को अपने बच्चे की ओर से पीपीएफ खाता खोलने की अनुमति है। वास्तव में, माता-पिता दोनों एक ही बच्चे के लिए अलग-अलग पीपीएफ खाते खोल सकते हैं। इसलिए, माता-पिता को अपने बच्चों की संख्या के आधार पर एक ही गणना के लिए अलग-अलग पीपीएफ खाते खोलने की अनुमति है।

जब बच्चे के माता-पिता जीवित होते हैं तो दादा-दादी अपने पोते की ओर से पीपीएफ खाते नहीं खोल सकते हैं।

ऑनलाइन और ऑफलाइन अपने पीपीएफ खाते की शेष राशि की जांच कैसे करें?

पीपीएफ भारत में सबसे सुरक्षित निवेश विकल्पों में से एक है, जिसे भारत सरकार द्वारा 15 वर्षों की अवधि के लिए 7.8% से 8% की ब्याज दर के बीच की पेशकश की जाती है और सबसे अच्छी बात यह है कि मूलधन और ब्याज राशि कर-मुक्त है। इस लॉक-इन अवधि के बावजूद, पीपीएफ आंशिक निकासी के लिए एक विकल्प प्रदान करता है, जो उद्घाटन की तारीख से 7 वें वित्तीय वर्ष से शुरू होता है।

पीपीएफ बैलेंस ऑनलाइन या ऑफलाइन जांचने के लिए, नीचे दिए गए तरीके इस आधार पर हैं कि आपके पास डाकघर या बैंक में अपना पीपीएफ खाता है या नहीं-

पोस्ट ऑफिस में पीपीएफ अकाउंट बैलेंस चेक करें

यदि आपने डाकघर में अपना पीपीएफ खाता खोला है, तो शेष राशि की जांच का एकमात्र तरीका डाकघर की उसी शाखा पर जाकर है जहां आपका पीपीएफ खाता खोला गया था। एक बार जब आप अपनी पासबुक अपडेट कर लेते हैं, तो आप सभी जमा या निकासी (अगर कोई है), और तारीख के लिए उपलब्ध शेष राशि की जांच कर पाएंगे। वही पैसा जमा करने के लिए भी जाता है, आपको उसी पोस्ट ऑफिस की शाखा पर जाने की आवश्यकता है।

बैंक में पीपीएफ खाता शेष राशि की जाँच करें

यदि आपने बैंक में अपना खाता खोला है, तो पीपीएफ खाते की शेष राशि की जाँच करना सरल है। जैसा कि आपको खाते की शेष राशि की जांच के लिए अपनी बैंक शाखा में जाने की आवश्यकता नहीं है, आप इसे ऑनलाइन भी देख सकते हैं।

आपको अपने नेट बैंकिंग विवरण (यूजर आईडी और पासवर्ड) के माध्यम से ई-पोर्टल पर लॉग इन करना होगा। एक बार लॉग इन करने के बाद, आपको सभी विवरणों तक पहुंच प्राप्त होगी। आप अपने पीपीएफ खाते के विवरण को अपने बचत बैंक खाते से भी जोड़ सकते हैं लेकिन एकमात्र बाधा यह है कि दोनों खाते एक ही बैंक खाते में होने चाहिए। दोनों खातों को जोड़ने से आप आसानी से पीपीएफ खाते में धनराशि स्थानांतरित कर सकेंगे।

यदि आपके पास अपना इंटरनेट बेकिंग सक्रिय नहीं है, तो सुनिश्चित करें कि आप इसे अभी करते हैं। आप अपने इंटरनेट बैंकिंग तक पहुँच प्राप्त करके कई लाभ प्राप्त कर सकते हैं। और, एक बार आपका ई-पोर्टल सक्रिय हो जाने के बाद आप आसानी से फंड ट्रांसफर और चेक कर सकते हैं, मासिक स्टेटमेंट देख सकते हैं, अपने ऋण आवेदन की स्थिति सबमिट कर सकते हैं और जांच सकते हैं, बिलों का भुगतान ऑनलाइन कर सकते हैं और यहां तक कि आवश्यक होने पर अपने पीपीएफ ऑनलाइन खाते में ऑनलाइन खरीदारी भी कर सकते हैं।

नोट: यह सुझाव दिया जाता है कि यदि आप अपना PPF खाता किसी बैंक में खोलते हैं, तो आप अपने PPF खाते के लिए संबंधित सभी कार्य झंझट-मुक्त कर सकते हैं।

अक्सर पूछे जाने वाले प्रश्न

प्रश्न1) क्या समय से पहले निकासी पर भी टैक्स छूट मिलती है?

प्रश्न2) निष्क्रिय पीपीएफ खाते को पुनः सक्रिय कैसे करें?

- अपने पीपीएफ खाते के आधार पर बैंक या डाकघर में अपने खाते को पुनः सक्रिय करने के लिए एक आवेदन जमा करें

- यह निष्क्रिय वर्षों के लिए 50 रुपये का जुर्माना देना होगा

- खाता निष्क्रिय होने के वर्षों के लिए न्यूनतम 500 रुपये की बकाया राशि का भुगतान करना होगा

प्रश्न3) क्या मैं 1.5 लाख रुपये से अधिक का निवेश कर सकता हूं?

प्रश्न4) क्या पीपीएफ को 15 + 5 साल बाद भी जारी रखा जा सकता है?

प्रश्न5) पीपीएफ में निवेश करने का सबसे अच्छा समय क्या है?

प्रश्न6) क्या किसी व्यक्ति के पास 1 से अधिक पीपीएफ खाते हो सकते हैं?

प्रश्न7) क्या मैं अपनी पत्नी या परिवार के किसी अन्य सदस्य के साथ एक संयुक्त पीपीएफ खाता खोल सकता हूं?

प्रश्न8) अगर मैं अपने परिवार के किसी सदस्य के खाते में पैसा जमा कर रहा हूं तो क्या मैं कर कटौती का लाभ उठा सकता हूं?

प्रश्न9) क्या मेरे पीपीएफ खाते के निष्क्रिय होने के समय के लिए ब्याज का भुगतान किया जाएगा?

प्रश्न10) क्या डाकघर और बैंक में ब्याज दर समान है?

अंतिम निर्णय / निष्कर्ष

पीपीएफ सबसे सुरक्षित निवेशों में से एक है जो ईईई (Exempt-Exempt-Exempt) श्रेणी के अंतर्गत आता है और इसे सबसे आम कर बचत विकल्प माना जाता है। यदि आप लंबी अवधि के निवेश का विकल्प चुनना चाहते हैं, तो यह आपके लिए एक शानदार विकल्प साबित हो सकता है। लेकिन यदि आप उच्च रिटर्न के बारे में हैरान हैं, तो आप कुछ अन्य योजनाओं के लिए जा सकते हैं, जो आपको बेहतर रिटर्न प्रदान कर सकती हैं, लेकिन कर कटौती के मामले में पीपीएफ के रूप में अच्छा नहीं होगा।

Leave a Reply